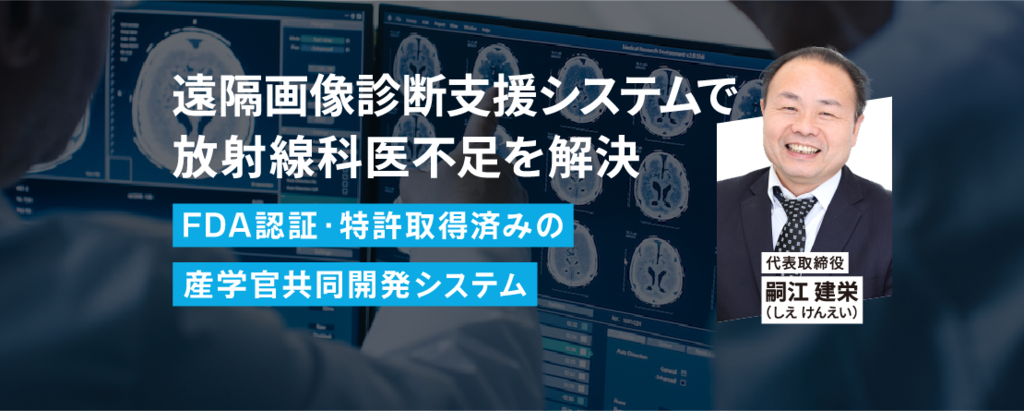

<年間約58,000症例で活用>産学官で連携し、日本に適した遠隔画像診断支援システムを展開。医療格差を解決する「ViewSend ICT」

企業の特徴・強み

- 米国発祥の実績ある技術「ViewSend」を、産学官共同開発によって日本の医療に適した遠隔画像診断支援システムとして製品化

- 米国製品の販売代理店(以下、同社)で遠隔通信システム研究開発に従事していた代表が、同社の遠隔通信技術を買収して創業

- 遠隔画像診断の施設基準を満たした医療機関同士を繋ぐことができるため、画像診断管理加算の算定が可能(※)

- 14年間で弊社起因による解約数はゼロ。画像診断を行う医療機関5施設、診断を依頼する医療機関約70施設に導入済み(2023年6月末時点)で、年間約58,000症例の診断に活用

- 日本の薬事承認に加え、米国において、遠隔医療分野では早期にFDA認証を取得。また、日本や米国、中国、香港、ベトナム、タイで特許を取得

※コトセラ「画像診断管理加算の算定について」

(上記掲載のURLから遷移するWEBサイトは、FUNDINNOのものではありません)

発行者情報

- 所在地

- 東京都豊島区西池袋3-1-15 西池袋TSビル7F

- 企業サイト

- https://www.viewsend-ict.co.jp/

マーケット情報

- 国内で稼働中のCTとMRIは約22,000台だが画像診断が可能な放射線診断専門医は約6,000人と、明らかな診断医不足・業務過多による過重労働が問題視されている。

出典:OECD、日本医学放射線学会

- 読影の約38%は放射線診断専門医によるものではなく、医療リスクにも繋がり得る。

出典:経済産業省

- 2024年4月から医師の時間外・休日労働時間の上限規制が適用される。ICT活用や地域医療を面で支える仕組み等が期待されており、遠隔画像診断支援の需要増加が見込まれる。

出典:厚生労働省

- 全国でのCT・MRIの撮影件数は年間約3,000万件だが、約2,000万件は画像診断管理加算が算定されておらず、遠隔画像診断への置き換えポテンシャルは大きい。

出典:東京医科大学雑誌(2020年)、厚生労働省

プロジェクト概要

事業説明動画

▲クリックすると、動画をご覧いただけます。

経営メンバーについて

代表の嗣江(しえ)は中国で生まれ、1988年に来日。国立大学大学院に進学し、卒業後は半導体の研究職を経て、米国製品の販売代理店(以下、同社)で遠隔通信システムの研究開発に従事しました。その後、日本事業撤退を機に同社の遠隔通信技術を買収し、「ViewSend」技術を取得しました。

この「ViewSend」技術を日本の医療現場で活用するため、産学官連携の共同研究によって、遠隔画像診断支援システムを開発しました。現在も大学や行政と連携し、遠隔医療の世界的な発展に向けて取り組んでいます。

また、経営陣には様々な分野で活躍した経験者が揃っており、当事業を強力にサポートしています。

事業概要

弊社は、遠隔画像診断支援サービスの提供・運用支援および、遠隔画像診断支援機能付PACS(医療用画像管理システム)の開発・製造・販売および運用支援を行っています。

病院と病院が連携する、遠隔画像診断を支援するプラットフォームによって、放射線診断専門医不足に悩む中小病院と放射線診断専門医を抱える大病院を結び、高品質画像を高速かつセキュアに双方向伝送可能なシステムを提供しています。常勤放射線診断専門医の雇用が難しい中小病院が、診療報酬に画像診断管理加算を算定可能にすることで、画像診断検査における医療機関の収益性向上と患者様へのサービス向上をサポートしています。

現在、受信側保険医療機関(画像診断を行う側)は5施設、送信側保険医療機関(画像診断を依頼する側)は約70施設に導入いただき(2023年6月末時点)、年間約58,000症例の診断に活用されています(2022年実績)。また、2009年のサービス開始以来、解約した依頼施設は検査数の増加により放射線診断専門医を採用した施設と、グループ病院に合併されグループの読影(CTやMRIなどの検査画像を医師が丁寧に読み解き診断すること)になった2施設のみでした。

弊社の遠隔画像診断システムは日本の薬事承認、アメリカのFDA(米国食品医薬品局)認証を取得しています。さらに、日本をはじめ、中国、香港、アメリカ、ベトナム、タイで特許を取得しています。

本年、経済産業省のヘルスケア産業国際展開推進事業に弊社の事業が採択されました。今後、大学病院と連携し、中国への医療技術支援や医療人材育成を行う計画です。

プロジェクトにかける思い

弊社のミッションは、全国各地の離島・山間部・へき地などの小規模診療所にも平等に、都会と同じレベルの医療を提供することです。

弊社のビジネスの生命線は、遠隔画像診断を行う大病院の獲得です。全国の医療機関からの依頼を受け入れられるキャパシティと、専門性の高い放射線診断専門医の存在が必要です。

こうした大病院の協力を得るには、粘り強く院内の合意を形成し、病院のニーズに合った的確なネットワークモデルを提案できる、セールスとエンジニアリングに長けた人材が欠かせません。

今回の資金調達では、大病院に向けた高レベルな技術営業ができる人材の獲得、および新規の協力病院に対してインフラ構築の先行投資に充当させていただきたいと考えています。テクノロジーを用いて医療環境を変えるため、どうか皆さまのご支援を何卒よろしくお願いいたします。

ICT(Information and Communication Technology):情報通信技術

PACS(Picture Archiving and Communication System):医療用画像管理システム

解決したい課題

医師不足により、約38%のCT・MRI検査で専門的な画像診断が未実施。早期発見・早期治療を阻害する要因に

CTやMRIなどの画像診断は、がんや循環器病の早期発見に有効です。日本はCT・MRIの保有台数が対人口比で世界最多で(出典:OECD)、国際的に見ても高度な検査にアクセスしやすい環境にあります。

しかし、放射線科医の中でも画像診断を専門に行う「放射線診断専門医」の数は限られており、常勤医師を確保できるのは大病院など一部の医療機関に偏っています。そのため、CT・MRI検査の約38%で専門医による読影が行われておらず(出典:経済産業省)、検査適応の誤りや、病変の見落としなど、患者様に悪影響を及ぼすリスクを抱えています。

医師不足や地域偏在のため、小規模医院では非常勤医師に頼らざるを得ないのが現状です。診断に時間がかかれば、緊急性の高い疾患で治療が遅れるリスクが発生し、地方では医療格差拡大に繋がるおそれがあります。

画像診断施設基準届出医療機関数:画像診断管理加算1・2・3の施設基準の届出を行った施設数(=常勤放射線診断専門医のいる医療機関の数)(2022年)

民間の遠隔読影サービスは診療報酬算定にデメリットあり。医療機関の収益性に影響も

高齢化の進展などによって、がんや循環器疾患の有病者が増加し、画像診断検査の件数は年々増加傾向にあります(出典:厚生労働省)。1990年代以降、遠隔画像診断サービスの市場規模は右肩上がりに成長し、民間事業者も多数参入してきました。

医療行為に対する価格(点数)を定めた診療報酬には、付加価値のある医療サービスに対して「加算項目」の算定が認められています。画像診断検査に関する加算として、「画像診断管理加算」があり、厚生労働省が定めた基準(施設基準)を満たす医療機関同士で遠隔画像診断を行った場合、診療報酬に加算を算定することが可能になります。

しかし、民間事業者主体で画像診断を行うサービス(遠隔読影)は、施設基準を満たさないため「画像診断管理加算」を診療報酬に算定することができません。

民間事業者の参入により、放射線診断専門医不足を解消したり、常勤医師の負担を軽減したりするなど、メリットは多い一方、委託費用は医療機関側の持ち出しとなり、収益性の低下に繋がる可能性もあります。

提供するサービス

医療機関主体の読影により、医師の診断リソースをシェアリング。診療報酬に加算算定を可能にする遠隔画像診断支援サービス

弊社は、CTやMRIなどの画像撮影装置はあるものの、自院での画像診断が困難な医療機関(送信側保険医療機関)と、常勤放射線診断専門医の配置など、厚生労働省が定める施設基準を満たした医療機関(受信側保険医療機関)を繋ぐ、遠隔画像診断支援サービスを提供しています。

「遠隔画像診断」は、所在地の厚生局へ遠隔画像診断の施設基準に係る届出を行った医療機関同士で実施される保険診療です。遠隔画像診断では、検査実施施設(送信側保険医療機関)側が診療報酬に画像診断管理加算を算定することができます。

弊社は、送信側保険医療機関と受信側保険医療機関を結ぶプラットフォーム提供者であり、画像診断は施設基準を満たした医療機関が行うため、遠隔画像診断による画像診断管理加算の算定が可能になります。この点が遠隔読影を提供する事業者との最も大きな違いです。

弊社のプラットフォームのベースとなっている「ViewSend」技術は、アメリカで開発された遠隔通信システムで、遠隔医療分野では早期にFDA認証を取得しました。開発元の日本撤退を機に弊社が同システムを買収し、日本の医療に最適化させた応用開発を続けています。

厚生労働省のガイドラインに準拠した強固なセキュリティのネットワークを通じて、受信側保険医療機関の放射線診断専門医は自宅などの病院外からも、無劣化画像をセキュアかつ快適に閲覧することができます。読影結果は翌診療日までに通知するため、早期診断・早期治療の実現に繋がります。

従来の遠隔読影サービスでは、読影の品質や、読影した医師が見えない点に不安を感じるという声を多くいただいていましたが、弊社のサービスでは、送信側・受信側双方で密な情報交換や撮影方法の相談などができるよう、きめ細かなサポート体制によって、不安を解消しています。

また、画像診断管理加算施設基準の取得支援や、スタンドアロン(外部に接続あるいは依存せずに単独で機能する)運用可能なPACS、その他院内のICT化を促進するシステムの提供も行っており、医療機関の効率的な運営を強力に支援しています。

遠隔画像診断支援サービスの導入によって、モダリティ(CTやMRIなどの医用画像を撮影する装置)の稼働率向上および利益率改善に貢献するとともに、育児中や定年退職などで現場を離れた放射線診断専門医のリソースを有効活用し、常勤放射線診断専門医の働き方改革の一助にしていただきたいと考えています。

ビジネス化の方法

【ビジネスモデル】受信側・送信側・弊社が利益確保できる三方良しの収益モデル

遠隔画像診断支援サービスの収益は、送信側保険医療機関が負担するサービス利用料です。サービス利用料には、弊社が受け取るシステム利用料と受信側保険医療機関が受け取る読影料が含まれており、1症例ごとの課金形態です。

受信側保険医療機関によっては、読影した医師と病院側の分配割合を設定し、大部分を医師のインセンティブとしている事例もあり、弊社としても、この事例に準拠した運用を推奨しています。

システム導入にあたって、受信側保険医療機関の費用負担は不要で、弊社負担にてネットワーク等の環境構築を行います。送信側保険医療機関は、初期導入費を一括または分割でお支払いいただきます。

一方、遠隔画像診断で読影を委託する際、受信側保険医療機関が「画像診断管理加算2」の施設基準を満たす場合は180点(1,800円)、「画像診断管理加算3」の場合は340点(3,400円)を、送信側保険医療機関は診療報酬に算定することが可能になります。

画像診断管理加算の施設基準について詳細はこちらをご確認ください

※上記掲載のURLから遷移するWEBサイトは、FUNDINNOのものではありません

このスキームによって、弊社サービスを導入した送信側保険医療機関では多くのケースで画像診断検査の件数が増加し、モダリティの稼働率向上および患者様への医療サービス向上に繋がりました。また、受信側保険医療機関では、インセンティブ制度や勤務体制の改善により、人材確保や経営改善および地域医療への貢献に繋がっています。

また、遠隔画像診断支援サービスのほか、PACS等のシステム開発・レンタル事業も行っており、院内のICT(情報通信技術)化によって、包括的に遠隔画像診断に適応できる環境構築を支援しています。

【販売戦略】医療関連企業とのアライアンスによる販売促進と、論文発表を通じて啓発・認知拡大に取り組む

販売戦略としては、主に2軸の取り組みを行っています。

1つ目は、医療機関との幅広いネットワークを持つ企業とのアライアンスです。医薬品・医療機器卸会社や、精密機器会社、医療用機器販売会社など10社以上と事業提携し、自社製品の営業活動の際に、弊社の遠隔画像診断支援サービスを紹介していただいています。

事業提携企業・医療機関はこちらをご確認ください

※上記掲載のURLから遷移するWEBサイトは、FUNDINNOのものではありません医療関連製品は輸入品やコモディティ化による価格競争に苦しめられることも多いため、弊社サービスと組み合わせた提案による自社製品の販促や、弊社サービスの販売手数料によって収益化に貢献しています。

2つ目の取り組みは、学会での論文や研究成果の発表、展示会への出展、セミナー開催などによる業界認知度の向上施策です。弊社代表の嗣江は精力的に論文執筆を行っており(共同執筆を含む)、遠隔画像診断の普及・啓発に尽力しています。

遠隔画像診断支援サービスは2008年に産学官連携の共同研究を開始するとともに、都内の地域医療支援病院を画像診断拠点として検証を進めてきました。2009年以降は地域の医療機関へ導入を進めながら、約50万症例を扱い、ビジネスモデル検証を行いました。

現在、受信側保険医療機関5施設、送信側保険医療機関約70施設にサービスを利用いただき(2023年6月末時点)、2023年12月期は年間読影支援件数約6.6万件を見込んでいます。今年2施設の受信側保険医療機関を新たに獲得したことで、大幅な売上の拡大を計画しています。

2024年には医師の働き方改革がスタートし、弊社にとってはさらなる追い風になると考えています。

【競合優位性】国内外で薬事承認や特許を取得。さらに、強力な官民連携体制を構築

弊社の競合優位性は、診療報酬に画像診断管理加算の算定が可能な遠隔画像診断のプラットフォームを提供している点にあります。厚生労働省が定める施設基準2または3を満たした医療機関が読影を行い、企業主体の読影ではないことが他社とは根本的に異なります。

医療機関の特色として、一度導入していただくとサービスの解約が行われにくく、2009年のサービス開始以来、サービス継続率は97%以上となっています(2023年6月末時点)。

また、弊社の遠隔画像診断システムは薬事承認(日本)、FDA認証(アメリカ)を取得しているほか、日本、中国、香港、アメリカ、ベトナム、タイで特許を取得しており、日本国内の遠隔画像診断支援で形成した病院と病院のネットワーク群によって、医療ツーリズムへの拡張にも期待が寄せられています。

ViewSend ICT株式会社の前身となるViewSend株式会社設立直後から、省庁や自治体の支援事業に採択され、官民連携によるビジネスモデル構築を進めてきました。こうした取り組みの成果が、関係省庁・組織との強固なパートナーシップに繋がったと考えています。

BtoD(Business to Doctor):企業が医師をターゲットにするビジネスモデル

DtoD(Doctor to Doctor):医療機関や医師間の課題解決を支援するビジネスモデル

今後の成長ストーリー

サービス拡大には遠隔画像を受信できる大病院の獲得がカギ。2027年までに全国23施設への拡大を目指す

全国でのCT・MRIの撮影件数は年間約3,000万件ですが、そのうち約2,000万件は画像診断管理加算が算定されておらず(出典:厚生労働省)、遠隔画像診断に置き換えられるポテンシャルは非常に大きいと考えています。

弊社のサービスを普及させるためには、遠隔画像診断の受け入れが可能な大病院の獲得が重要であると考えています。そのため今回の資金調達では、大病院に向けた高度な技術営業ができる人材の獲得を計画しています。

将来的には、2027年までに受信側保険医療機関を23施設に拡大し、ICTの活用によって日本のどの地域からでも画像診断検査によって、病気の早期発見・早期治療に貢献したいと考えています。

医療のグローバル化を推進し、高水準な日本の医療技術で世界に貢献。アジア諸国での地域医療格差解消を目指す

医療の地域格差は日本だけの問題ではなく、中国や東南アジアでも課題は山積みです。

弊社は2019年に、経済産業省の委託を受け「日中間遠隔医療を行うための中国医療ICT人材育成拠点構築実証事業」に取り組みました。中国国内の患者様の画像診断を日本で行うネットワークと国際医療連携体制の構築を支援し、中国国内での遠隔画像診断の実用化に向けた医療ICT人材の育成などを行いました。

さらに本年、世界的に高水準である日本の医療(肝臓がん・内視鏡・糖尿病・予防医療等)を中国に展開し国際貢献に取り組んでいる大学病院等とコンソーシアムを結成して提案した「中国における医療ICTを有効活用した医療技術等国際展開支援実証調査事業」は、令和5年度ヘルスケア産業国際展開推進事業として政府に採択されました。

今後、当事業を通じて、国内の大学病院や中国の病院などとアライアンスを組み、ICTを用いた研修・トレーニング・研修後のフォローアップなどの体制構築を進める計画です。

また、ベトナムでは、現地の大病院と地方病院を繋ぐ遠隔画像診断支援システムの導入を進め、遠隔医療のグローバル展開を目指しています。

マイルストーン:将来のExitはIPOを想定

下の表は現時点において今後の経営が事業計画通りに進展した場合のスケジュールです。そのため、今回の資金調達の成否、調達金額によって、スケジュールは変更となる場合がございますので、予めご了承ください。また、売上高は事業計画を前提としており、発行者の予想であるため、将来の株価及びIPO等を保証するものではありません。

2008年から2023年まで15年間にわたり、病院と病院が連携する遠隔画像診断支援サービスのビジネスモデルを検証・確立し、2022年12月期の実績は、受信側保険医療機関3施設、読影件数の月平均約4,500件(1日約225件)でした。

今期は、市場シェア拡大の転換期と捉え、受信側保険医療機関を5施設に拡大し、読影件数月平均約5,500件(1日約275件)への伸長を目指しています。

弊社の「中国における医療ICTを有効活用した医療技術等国際展開支援実証調査事業」が、経済産業省「令和5年度ヘルスケア産業国際展開推進事業」に採択されました。

この事業において、日本の国立大学医学部附属病院と連携協定を締結している中国有数の大病院等に、日本式糖尿病チーム医療等について現地と医療ICTを用いて遠隔医療研修を行い、医療技術等国際展開の有効性と持続可能性について調査する計画です。

受信側保険医療機関の契約件数を23施設に拡大し、読影件数の月平均約44,200件(1日約2,210件)、年間約53万件を目指します。

診療報酬に画像診断管理加算が算定されていない画像診断検査のうち、3%ほどのシェアを獲得したい考えです。

「▶︎ボタン」をクリックすると各年度目標の詳細をご確認いただけます。

また、上記のサービス追加は、今回の資金調達に伴って行われるものではなく、今後、新たな資金調達を行うことによる追加を計画しているものです。なお、新たな資金調達の方法は現時点において未定です。

KPI:2030年には遠隔画像診断支援件数91万件突破を目指す

下記のKPIの推移については、事業計画書(売上高等推移予想)の内容を反映しております。なお、KPIの推移については、発行者の予測であり、必ずしも保証されるものではありません。事業計画書につきましては契約締結前交付書面の別紙1-1・別紙1-2をご確認ください。

チーム/創業経緯/株主構成など

黎明期から遠隔医療に携わり、医療業界を熟知したメンバーによる強力な組織体制

日本のインターネット普及前から遠隔通信技術に携わり、官民連携して遠隔医療を発展させてきた代表・嗣江を、医療業界に精通した強力な経営陣がサポートし、遠隔画像診断の普及を推進しています。

全国各地どこにいても高いレベルの医療が受診できる、医療格差のない社会を実現するため、より良い製品やサービスを創造し、人類の健康と福祉に貢献していく所存です。

チーム

- 1999年、ViewSend遠隔医療支援技術と出会い、2004年、米国KLT TELECOM Inc.のViewSend技術をM&Aにより取得

- 2008年~2010年、国立がん研究センターとViewSend技術をベースとした遠隔画像診断支援システムを開発、その成果物を事業化

- 2010年、ViewSend ICT株式会社設立

- 2009年9月まで、PACS(医用画像情報管理システム)メーカー勤務

- 2009年10月、弊社の遠隔医療支援事業に参加

創業のきっかけ

遠隔通信技術によって医療の課題を解決し、患者様と医師、双方にメリットをもたらしたい

CTやMRI等による画像診断は、医療において重要なファクターです。

しかし、地方の診療所などでは画像を読み取り診断する放射線診断専門医(以下、診断専門医)が少ないなどの理由から診断に日数がかかり、中央との医療格差が生じていることが問題となっています。地方と中央の医療格差を少なくするだけでなく、多忙な医師の働き方改革にも繋がります。

「ViewSend」は診断専門医がどこにいても、画像診断ができる仕組みになっています。診断専門医がわざわざ画像診断のために病院に出向くことが少なくなり、通勤や非常勤のためにかかる時間を大幅に減らすことができます。(=働き方改革)

また、中央の病院では検査だけに訪れる患者様が減り、医師が重症の患者様に集中することができます。

事業開始から16年で、弊社システムの利用は50万症例を超えています。ViewSendを導入することで、CTやMRIの稼働率が増え続け、2倍以上になった医療機関も数多く存在します。数千万円という高額な機器の稼働率をあげることは、病院経営の安定にも繋がります。

発行者への応援コメント

ViewSend ICT株式会社との関係は、私が国立がん研究センター がん予防・検診研究センター長だった2008年、ViewSend株式会社(当時)と遠隔画像診断支援システムを共同開発したことがきっかけで、以後アドバイザーとして助言を行っています。

共感する点として、ViewSend ICT株式会社の遠隔画像診断支援サービスは運用のサポートがきめ細かく高品質なサービスでレポートの内容も含めて、質にはかなり重きを置いていて、とても行き届いたサービスを提供している点にあります。

今後に期待することは、導入した複数の医療機関・医療従事者同士が相互に連携し活用できるソリューションを確立し、理想的な遠隔画像診断支援サービスに発展させることを望んでいます。

ViewSend ICT株式会社とは、葛西昌医会病院に入職した2013年に出会いました。当時は読影体制に課題があり、その課題解決策としてViewSend ICT株式会社の遠隔画像診断支援サービスを導入し、現在も継続して利用しています。

共感する点として、ViewSend ICT株式会社の遠隔画像診断支援サービスは、他に類をみない遠隔画像診断の施設基準を満たした保険診療によるもので、当院のような読影依頼施設だけにメリットがある訳ではなく、読影医にもそして何より患者様にとってメリットがあるサービスを提供している点にあります。

今後に期待することは、当院にとってこのサービスは診療の一部となっており、必要不可欠なものになっています。末永く継続していくためにも経営基盤を強固なものにし、確固たる地位を築きあげて頂きたいと考えています。

株主構成

弊社は、VCおよび事業会社から出資を受けています。

詳細は弊社WEBサイトをご確認ください。

※上記掲載のURLから遷移するWEBサイトは、FUNDINNOのものではありません

メディア掲載実績

弊社には、以下のメディア掲載実績があります。

※下記掲載のURLから遷移するWEBサイトは、FUNDINNOのものではありません

- キクエスト - 知らない世界を知るメディア

【SDGsな人々#5】 遠隔画像診断で地域医療格差を解決する!ViewSend ICT株式会社 嗣江 建栄さん - マイベストプロJAPAN[全国版]

初診でも「オンライン診療」が可能に 遠隔診療は日本の医療が変わるきっかけになるのか - インナビネット

ITEM2019 ViewSend ICT ブースレポート 遠隔画像診断支援サービスユーザー向けに訪日診療希望者の斡旋を行うなど,海外展開の豊富な実績を生かした付加価値をアピール - ONLY STORY

どこにいても都心と同じ医療を受けられる 医療環境を変えていく、遠隔通信技術の可能性

その他

発行者情報

-

金融商品取引契約の概要

株式投資型クラウドファンディング業務として行う非上場有価証券の募集の取扱い

※ 詳しくは契約締結前交付書面「ファンディング・プロジェクトについて」をご確認ください。

-

募集新株予約権の発行者の商号及び住所、資本金等

ViewSend ICT株式会社

東京都豊島区西池袋三丁目1番15号西池袋TSビル7階資本金: 100,000,000円(2023年5月29日現在) 発行済株式総数: 54,160株(2023年5月29日現在) 発行可能株式総数: 1,000,000株 設立日: 2010年2月4日 決算日: 12月31日 -

本新株予約権の発行者の代表者

代表取締役 嗣江建栄

-

発行者における新株予約権の保有者に関する事項、および行使請求場所

ViewSend ICT株式会社による株主名簿及び新株予約権原簿の管理

【連絡先】

電話番号:03-5957-0112

メールアドレス:shie_k@viewsend-ict.co.jp

企業のリスク等

ViewSend ICT株式会社第1回FUNDINNO型有償新株予約権に投資するにあたってのリスク・留意点等の概要

※以下はViewSend ICT株式会社第1回FUNDINNO型有償新株予約権に投資するにあたってのリスク・留意点等の概要です。詳細については必ず契約締結前交付書面をご確認ください。また、一般的なリスク・留意点については 「重要事項説明書」をご確認ください。

新株予約権は、権利行使期間の終了までに株式に転換するための権利行使をしないまま権利行使期間が終了すると権利が消滅し、投資金額の全額を失うことになります。

募集新株予約権及び新株予約権を行使して取得した株式は、非上場の会社が発行する有価証券であるため、取引の参考となる気配や相場は存在しません。また、換金性も著しく劣ります。

発行者の発行する新株予約権及び新株予約権を行使して取得した株式には譲渡制限が付されているため、店頭取引が行われたとしても、譲渡による取得について発行者による承認が得られず、新株予約権者及び株主としての権利移転が行われない場合があります。

募集新株予約権及び新株予約権を行使して取得した株式は、金融商品取引所に上場されておらず、その発行者は、収益基盤が確立されていないことなどにより財務体質が脆弱な状態となっている場合もあります。当該発行者等の信用状況に応じてご購入後に価格が変動すること等により、損失が生じることや、その価値が消失し、大きく価値が失われることがあります。

募集新株予約権は、社債のように償還及び利息の支払いが行われるものではなく配当は支払われません。また、新株予約権を行使して取得した株式について、配当が支払われないことがあります。

募集新株予約権について、金融商品取引法に基づく開示又は金融商品取引所の規則に基づく情報の適時開示と同等程度の情報開示は義務付けられていません。

有価証券の募集は、金融商品取引法第4条第1項第5号に規定する募集等(発行価額が1億円未満の有価証券の募集等)に該当するため、金融商品取引法第4条第1項に基づく有価証券届出書の提出を行っていません。

発行者の財務情報について、公認会計士又は監査法人による監査は行われていません。

発行者は前期決算期末(2022年12月31日)及び直近試算表(2023年5月31日)において債務超過ではありません。今後、売上高が予想通りに推移しない場合、債務超過に陥るリスク及び有利子負債の返済スケジュールに支障をきたすリスクがあります。

発行者の前期決算期末(2022年12月31日)において営業損失が計上されていますが、直近試算表(2023年5月31日)において営業利益が計上されています。今後、売上高が予想通りに推移しない場合、営業損失が発生するリスクがあります。

今後の市場動向及び市場規模など不確実性を考慮した場合、競合他社の参入等により当該会社の市場シェアの拡大が阻害され収益性が損なわれるリスクがあります。

発行者の設立日は2010年2月4日であり、税務署に提出された決算期(2022年12月31日)は第13期であり、現在は第14期となっています。 上場企業等と比較して銀行借入等による融資や各種増資について円滑に進行しない可能性があります。 発行者の資金調達計画(今回の募集新株予約権の発行による増資を含む)が想定通りに進行せず、事業拡大に必要な資金が調達できない場合、事業計画及び業績に影響を及ぼす可能性があります。発行者は当募集において目標募集額を2,997万円、上限応募額を9,999万円として調達を実行します。 但し、現時点では上記資金調達が実行される保証はありません。なお、発行者は当募集後、2023年12月に不足分の資金調達を予定(※但し、今回の資金調達により上限応募額に到達した場合は、2023年12月の不足分の調達は行わない予定です。)していますが、売上実績が想定どおりに進まない場合には予定している資金調達に悪影響を及ぼし、今後の資金繰りが悪化するリスクがあります。

発行者は創業以来、配当を実施していません。また、事業計画の期間に獲得を計画しているキャッシュ・フローは事業拡大のための再投資に割り当てる計画です。そのため、将来的に投資家還元の方法として配当を実施する可能性はありますが、事業計画の期間においては配当の実施を予定していません。

発行者の事業において販売するサービスは、販売時の景気動向、市場の需給状況により予定販売単価及び想定販売数量を大幅に下回る可能性があります。

著しい売上高の下落、予想外のコストの発生、現時点で想定していない事態の発生などの事象により、資金繰りが悪化するリスクがあります。

発行者は、事業を実施するにあたり関連する許認可が必要となる可能性があります。 発行者が既に必要な許認可を得ている場合であっても、法令に定める基準に違反した等の理由により、あるいは規制の強化や変更等がなされたことにより、 その後に係る許認可が取り消され、事業に重大な支障が生じるリスクがあります。

発行者の事業は、代表取締役である嗣江建栄氏の働きに依存している面があり、同氏に不測の事態が発生した場合、発行者の事業展開に支障が生じる可能性があります。

ファンディング・プロジェクトが成立しても、払込金額及び振込手数料が一部のお客様より払い込まれないことにより、発行者が当初目的としていた業務のための資金調達ができず、発行者の財務状況・経営成績に悪影響を及ぼす可能性があります。

発行者から当社に対しては、審査料10万円(税込:11万円)が支払われるほか、今回の株式投資型クラウドファンディングが成立した場合、募集取扱業務に対する手数料として、株式の発行価格の総額の20%(税込:22%)相当額(2度目以降の場合は総額の15%(税込:16.5%)相当額)が支払われます。また、企業情報開示のためのシステム利用や当社サポート機能の提供に対するシステム及びサポート機能利用料として、毎月5万円(年間60万円)(税込:5万5千円(年間66万円))と決算期に5万円(税込:5万5千円)を発行者から当社が申し受けます。なお、当社が定める期限までに月次、四半期及び決算に関する企業情報等が開示された場合、システム及びサポート機能利用料は免除されます。