〈2027年IPO準備開始〉武田薬品工業発・注目の非薬物AI認知症ケアベンチャー。大企業や政府との共創で世界中に“奇跡の瞬間”を届ける「Aikomi」

企業の特徴・強み

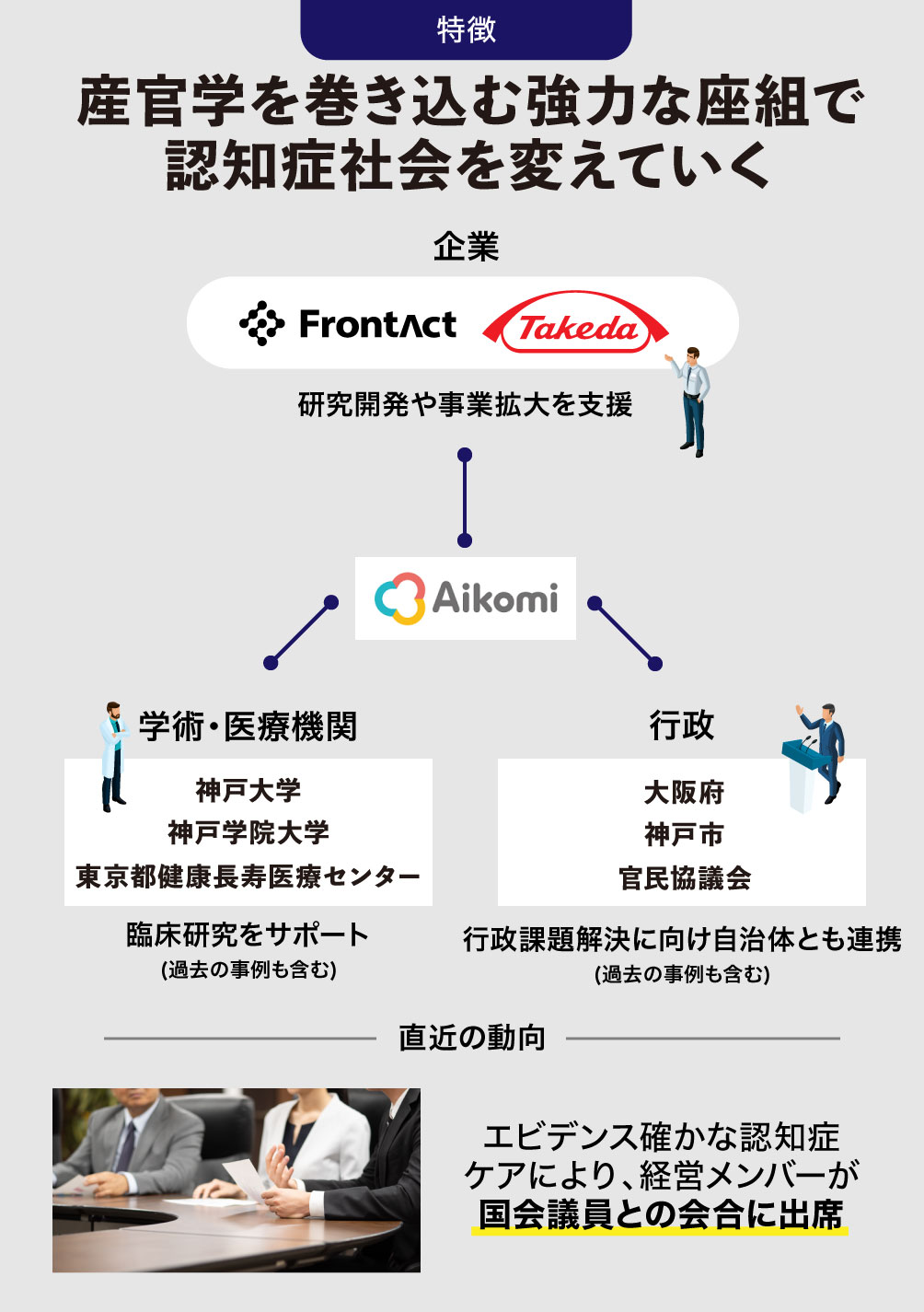

- 武田薬品工業からスピンオフ。FrontAct(住友ファーマ100%子会社)やJVCケンウッドが出資する認知症領域の注目ベンチャー

- 攻撃的な言動など認知症の周辺症状を緩和させるサービスを開発。介護施設や家庭に提供し、介護負担を軽減

- 本人の発話量が約8倍に増え、笑顔も多くなる効果がある。医療・研究機関との連携や、日本認知症ケア学会での論文発表などエビデンスで裏付け

- 介護保険制度に準拠し、個別機能訓練加算の対象。施設の収益性向上に貢献でき、導入の強いインセンティブに

- 大手介護グループ複数社とのアライアンスが交渉段階。大規模導入を進め、2027年IPO準備開始を計画

- 国会議員との会合や官民協議会など、経営メンバーが介護政策に深く関与。認知症ケアのロールモデルとして活躍

優待情報

介護DX領域における独自レポートをご提供(詳細)

※ 上記URLの遷移先はFUNDINNOのものではありません

発行者情報

- 所在地

- 神奈川県横浜市西区みなとみらい4-4-2 横浜ブルーアベニュー12階

- 企業サイト

- https://www.aikomi.co.jp

マーケット情報

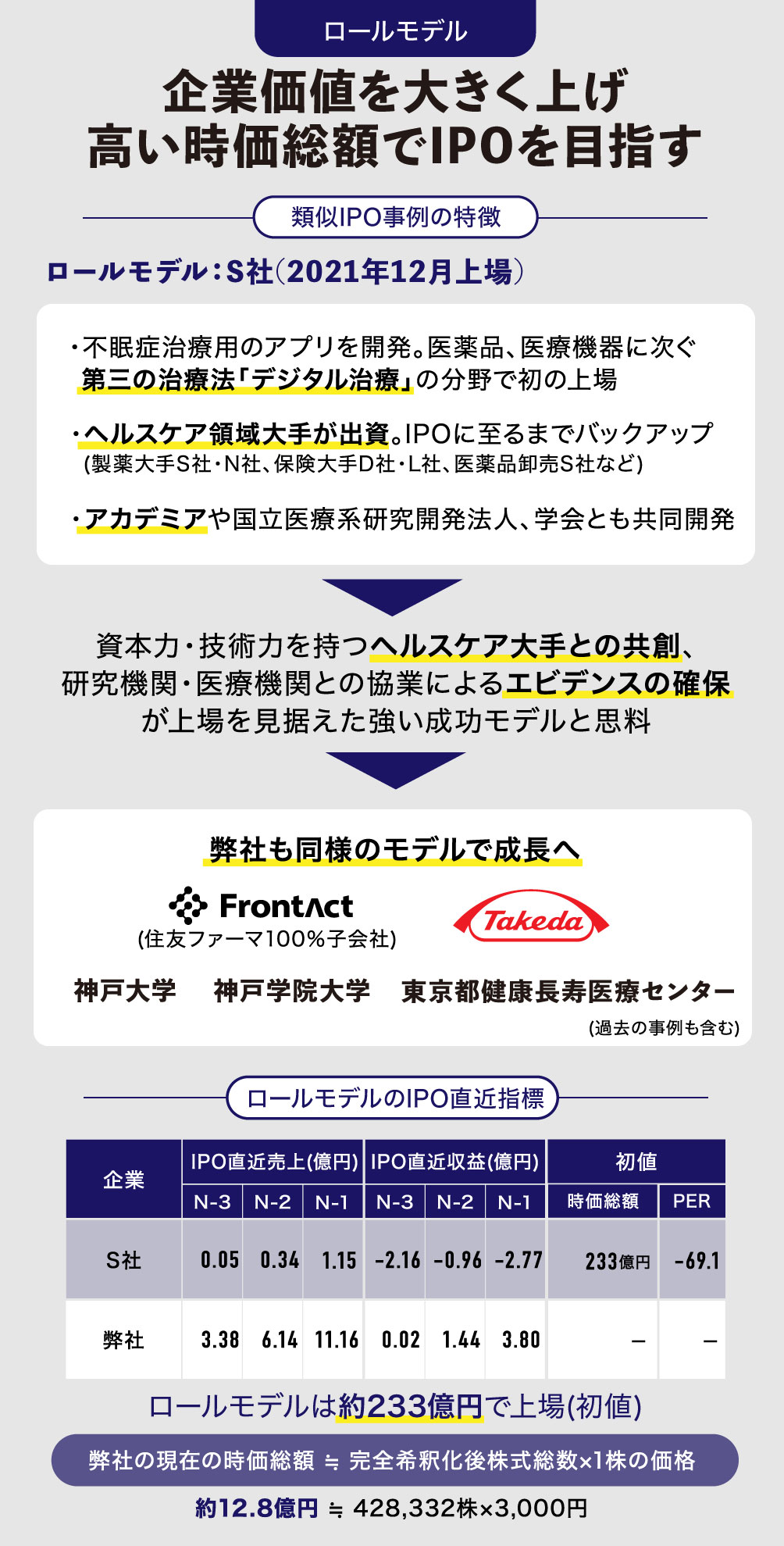

- ロールモデルS社の上場時時価総額は約233億円※1。弊社の現在時価総額は約12億円※2だが、S社同様に大手や研究機関との共創・エビデンス強化を進め、IPO戦略を推進する

※1 上場時の初値で計算

※2 完全希釈化後株式総数×1株の価格

オンライン事業説明会

代表によるご説明と質疑応答はこちら※上記URLの遷移先はFUNDINNOのものではありません

こんな方に

オススメ

- 高齢化が進む日本の先進的な認知症ケア技術を応援したい方

- 2025年問題の懸念が高まる介護現場を支援したい方

- 大手製薬企業から期待が高まるベンチャーを支援したい方

プロジェクト概要

チームについて

武田薬品工業からスピンオフ。認知症ケアへ想いを持つチームが集結

私たちは、認知症の方とその家族に「奇跡の瞬間」を届けたいと考えています。私たちが届けたいのは、「昔のように本当の父と母と会話できた」という一生心に残る記憶と体験です。

それは、何ものにも代えがたい財産であると考えています。その体験によって、遺された家族は生きていく力を得られます。

私たちはAIの力を活用した認知症ケアにより、そうした「奇跡の瞬間」をぜひ多くの認知症の方とその家族に体験していただきたいと考えています。

事業概要

エビデンスで裏付け。認知症の方と介護者を繋ぐ介護DXサービス

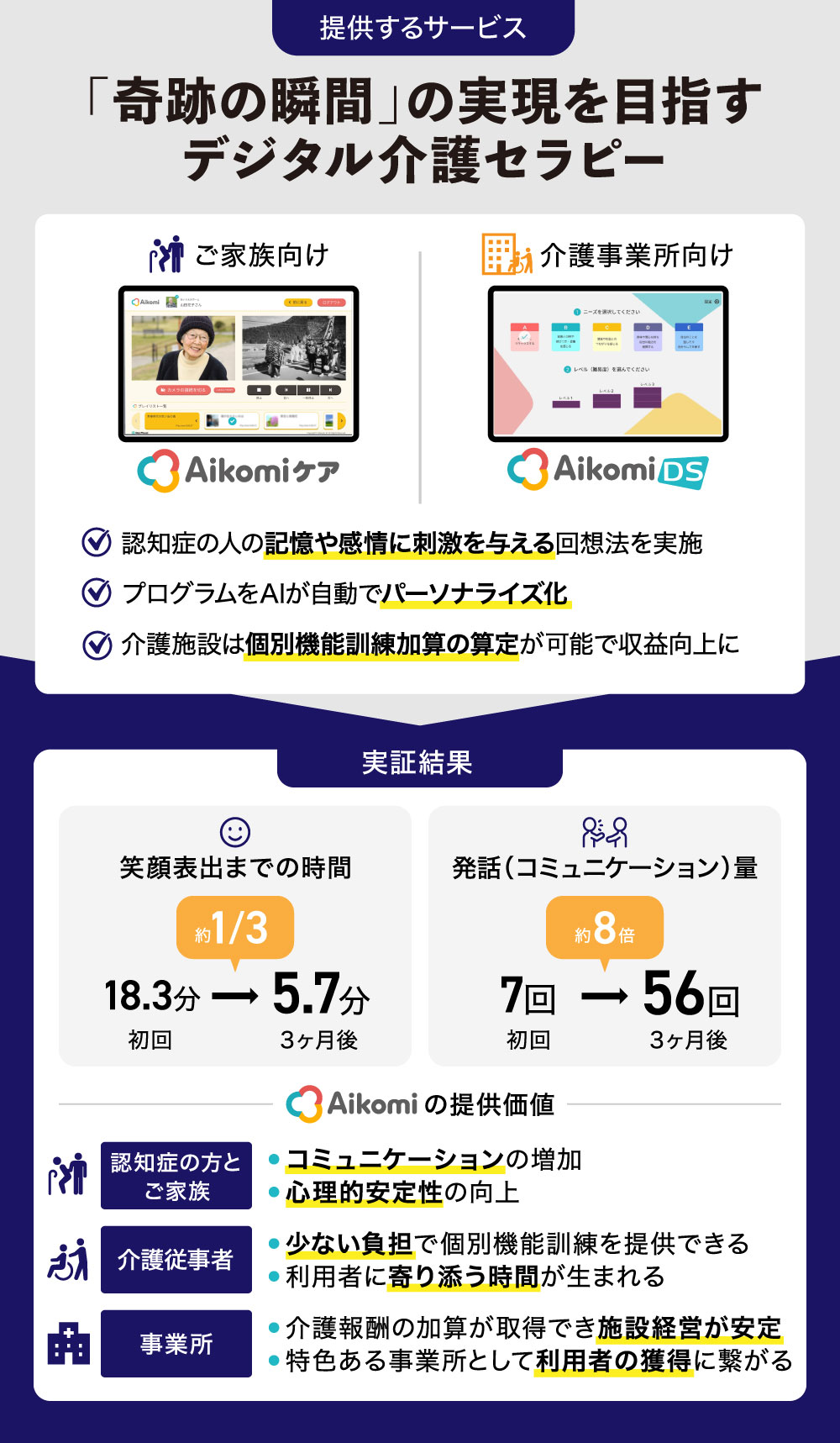

弊社は、認知症の方やその介護をするご家族がより快適に生活を送れるよう、記憶や感情といった情緒的な機能をベースにしたデジタル介護セラピーサービス「Aikomi DS」、認知症の方を介護する家族向けサービス「Aikomi Care」を開発・提供しています。

「Aikomi DS」は、回想法や認知活性化療法といったエビデンスに基づいたコンテンツを通じて認知症の方の思い出を活性化させ、家族や介護スタッフとのコミュニケーションを促進することを目的としたプラットフォームです。

従来の症状を遅延・抑制する対症療法とは異なり、記憶や情動などその方の根幹をなす脳機能を刺激するサービスで、実際に認知症の方の発話量が約8倍に増えたり、笑顔になるまでの時間が約3分の1に短縮されるなど、ポジティブな感情表現が可能になったりコミュニケーションが改善される研究結果が出ています※。

こうした研究結果は、日本認知症ケア学会における論文での発表だけでなく、国内外でも評価されており、大手製薬会社の役員が審査員を務める米国のデジタルヘルスケアカンファレンスでの優秀賞受賞など、学術的・ビジネス的にも国内外で高い評価をいただいています。

弊社調べ

成長のための課題と解決方法

【成長のための課題】

- DX化が進んでいない介護施設への認知・導入数の不足

- 高齢者や認知症の方、その家族の誰もが使いやすいUI/UXの実装

【解決方法】

- 介護施設向け営業チームの構築やイベントなどへの参加による認知度向上

- ユーザビリティテストの実施と高齢者に特化したUI/UXの研究開発

代表による投資家様への事業プレゼン動画

認知症に対する非薬物療法を世界に広めたい

▲スピーカーボタンをクリックすると音声が流れます。

弊社のミッション

出典:内閣官房「認知症施策推進基本計画(2024年)」

2040年には65歳以上の約3人に1人が認知症に。本人や家族の社会的孤立も問題視

急速な高齢化に伴って、認知症の方の数は増えており、2025年には65歳以上の約5人に1人、2040年には約3人に1人にまで増加すると見込まれています※。

認知症ケアの現場では、人材不足や介護負担の増大が深刻化しており、質の高いケアをすべての認知症の方に提供することは困難です。また、認知症に対する社会の理解不足により、本人やその家族が社会から孤立するケースも少なくありません。

出典:内閣官房「認知症施策推進基本計画(2024年)」

「薬物を使わない認知症ケア」がカギを握る

従来、認知症は薬物治療中心のアプローチによって、認知機能低下を遅らせたり、症状のひとつでもある攻撃的な言動を抑える向精神薬が多く使われてきました。

しかし昨今は、認知症の方の人格を重視し、表面的な症状への対応よりもその人らしさを大切にする「パーソンセンタード・ケア」の重要性が認識されつつあります。

そこで弊社は、認知症の方とそのご家族がより快適に生活するためには、薬物に依存せずに症状を緩和することが必要であると考えています。

テクノロジーと人の力を融合させたアプローチで、デジタルセラピーを通じて認知症の方の記憶や情動(感情)を活性化し、周囲とのポジティブなコミュニケーションを促すことで、より豊かな生活を送れるよう支援したいと考えています。

市場の魅力と提供サービス

市場の魅力

認知症治療は280億ドル超市場へ。介護報酬改定でデジタル化が加速

出典:株式会社グローバルインフォメーション

認知症になる人の増加に伴って、世界の認知症治療市場は今後も拡大が見込まれており、2030年までに約281億ドルに到達し、2024年からは年平均約7.68%で成長すると見込まれています※1。

また、国内に目を向けると、2024年度の介護報酬改定では利用者の状態改善=結果を重視する「アウトカム指標」の比重が強化され、エビデンスに基づいたデジタルセラピーサービスの需要が高まる見込みです※2。

「アウトカム指標」を可視化するためには、利用者の状態を数値に落とし込む必要があり、ソフトウェア投資が遅れている介護業界でもデジタル化が必要不可欠になってくると考えられています。

さらに、厚生労働省・経済産業省が定める「ロボット技術の介護利用における重点分野」の改訂により、新たに介護テクノロジー利用の重点分野として「認知症生活支援・認知症ケア支援」も追加されました。

こうした国による政策面でのバックアップにより、デジタルケアソリューションの市場拡大は、今後さらに加速すると期待されます。

1 出典:株式会社グローバルインフォメーション

2 出典:厚生労働省

大手製薬会社×ベンチャー企業のタッグでIPOを果たす事例も

運動療法やリハビリに関するアプリを開発しているS社は、2021年に東証グロース市場に上場し、公開時の時価総額は約219億円をマークしました※。

S社は大手製薬会社と販売提携しており、既存の顧客網を駆使して営業活動をしています。

その点、弊社とも近しいと考えており、武田薬品工業株式会社からスピンオフし、さらにFrontAct株式会社(住友ファーマ100%子会社)と共同研究を行っているバックボーンを活かし、強い成長曲線を描いていきたいと考えています。

出典:みんかぶ(過去の実績であり、将来を保証するものではありません)

事業内容

保険制度の活用が可能。デジタル介護セラピープラットフォームを提供

弊社は、認知症の方向けのデジタルセラピーサービス「AikomiDS」を提供しています。このサービスは、認知活性化療法や回想法といった従来手法をデジタル化する発想で、音と映像を用いたコンテンツを通じて、認知症の方の記憶や感情機能を活性化させ、周囲とのコミュニケーションの促進を目指します。

「Aikomi DS」は介護施設向けに開発したサービスで、2023年7月にローンチ後すでに多くの施設に導入されています。

このシステムは、厚生労働省の介護保険制度に準拠しており、個別機能訓練加算の算定が可能で、介護施設の収益向上にも貢献できます。

また、認知症の家族に向けた「Aikomi Care」も提供しており、在宅介護を行なっている一般の方でもご利用いただけます。

AIを活用した効果的なケアを実現。発話量約8倍などエビデンスも獲得

▲スピーカーボタンをクリックすると音声が流れます。

核となる技術は、AIを活用したコンテンツ分析システムです。利用者の反応を分析し、最適なコンテンツを提供することで、より効果的なケアの実現を目指します。

実際に、認知症患者の発話量が約8倍に増えたり、笑顔になるまでの時間が約3分の1になるなど、ポジティブな感情表現が可能になったりコミュニケーションが改善される研究結果が出ています※。

また、東京都健康長寿医療センターでの臨床評価では、BPSD(周辺症状)の一部である攻撃的な言動が有意に低下したという結果も出ています。

弊社調べ

ビジネスモデル

介護施設向けサブスクモデル。個別機能訓練加算による収益向上支援

「Aikomi DS」は、介護施設向けに月額22,000円(税込)のサブスクリプションで提供し、収益化しています。使用するタブレットの貸し出しも含めたサービスを提供しているため、施設側の初期導入コストを抑えられる点も喜ばれています。

また、介護保険制度における個別機能訓練加算の算定が可能で、「Aikomi DS」を導入する介護施設は、サービスの利用料以上の収益の増加が見込めます。

例えば、30人規模のデイサービスで1日10人が使用した場合、月に約12万円の加算収入が得られる計算になります。このビジネスモデルにより、介護施設・利用者・弊社の三方良しの関係を構築しています。

一方、家族向けサービス「Aikomi Care」は月額3,300円(税込)で提供しており、Wi-Fiがなくても使用できる上に専用タブレットはレンタルで無料貸し出しているため、手軽に利用できると喜ばれています。

特徴

弊社社員も効果を実感。大手企業との研究開発で事業化を推進

「Aikomi DS」は、従来の娯楽目的の映像コンテンツとは異なり、認知症の方の個別ニーズに合わせたデジタルセラピーを提供できる点が特徴です。

弊社社員自身が家族に使用し、製品の効果を実感しています。この実体験に基づく製品開発とフィードバックのサイクルが、サービスの継続的な改善にも繋がっています。

弊社はこれまでに、大手製薬会社や神戸学院大学などとの産学連携での研究開発によって、デジタル機器の開発から販売提携などを推進してきました。

また弊社は、介護・認知症領域において官民協議会などへ参加しており、国内の最先端に位置していると自負しています。今後もマーケットリーダーとしてデジタルヘルスケアの普及に貢献していきたいと考えています。

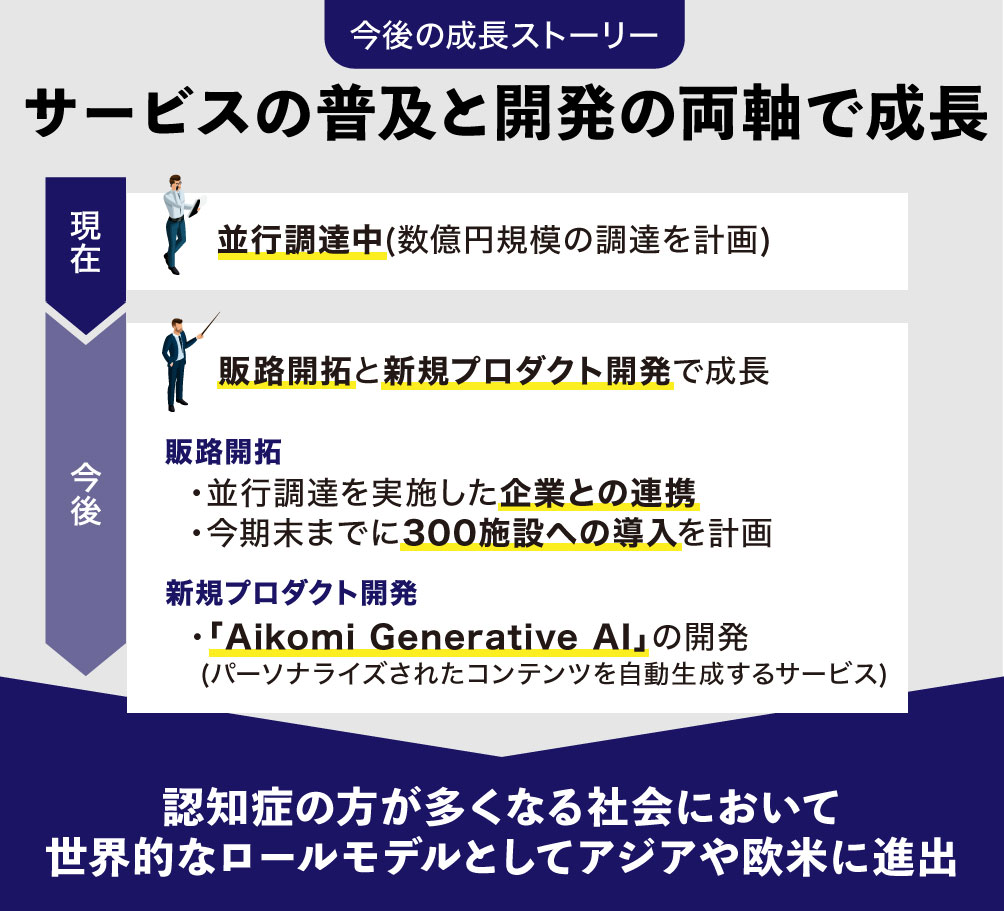

今後の成長ストーリー

マイルストーン

2027年よりIPO準備開始、2030年IPOを計画

下の表は現時点において今後の経営が事業計画通りに進展した場合のスケジュールです。そのため、今回の資金調達の成否、調達金額によって、スケジュールは変更となる場合がございますので、予めご了承ください。また、売上高は事業計画を前提としており、発行者の予想であるため、将来の株価及びIPO等を保証するものではありません。

実績

予測

売上計画

2024.3

2025.3

2026.3

2027.3

2028.3

2029.3

2030.3

約0.53億円

約0.25億円

約1.71億円

約3.38億円

約6.14億円

約11.16億円

0

3

6

9

12

15

18

21

24

0

6

12

18

24

億円

※ 2024年3月期は住友ファーマ株式会社からの共同研究受託による売上が計上されていますが、2025年3月期以降は当該共同研究に係る売上を計上していないため、2024年3月期から2025年3月期にかけて売上高が減少する要因となっています。

介護保険制度における個別機能訓練の取得を、施設経営の一助とするビジネスモデルをベースに事業展開を図る計画です。

加えて、加算点数だけによらない施設側の享受する価値についても検討を進めるべく、製品の改良・普及を進めます。

また、エビデンスの強化を図ります。

機能訓練の効果として、当人の自発的な会話の増加や、心情の安定など、介護における負担軽減につながるようなアウトカムが期待できます。

これが実現すれば、より多くの介護施設での利用拡大が可能となる見込みです。

デイサービスの訓練での利用にとどまらず、他の運用形態の介護施設、例えば入居型の施設や訪問介護など、利用企業のすそ野を広げていく計画です。

デイサービスが約45,000施設、入居型が約15,000施設ほどあり、対象施設数は増加する市場であるため※、100施設単位での導入が可能な大手攻略の戦略実行を計画しています。

売上高は1億円を超え、「Aikomi DS」の導入施設数は累計1,000施設を超える計画です。

出典:厚生労働省

「Aikomi Care」は年間70件以上の契約件数を計画しており、堅実な成長をしている想定です。

また、生成AIを搭載したAikomiケアの進化版「Aikomi Generative AI」を市場に投入し、販売強化を行って累計260件以上の契約を計画しています。

2028年にはPMDA(独立行政法人医薬品医療機器総合機構)の医療機器申請を目指します。

また、「Aikomi DS」の導入は累計約3,000施設、「Aikomi Care」の契約件数は累計100件を超え、「Aikomi Generative AI」は累計1,200件以上の契約数をマークする計画です。

「Aikomi DS」の導入施設数は累計4,000施設を超える計画です。

また、「Aikomi Care」は累計400件以上の契約数、「Aikomi Generative AI」は累計6,000件以上の契約数を計画しています。

さらに、売上高は約11億円を計画しています。

「Aikomi DS」の導入施設数は累計5,300施設を超える計画です。

また、「Aikomi Care」は累計2,700件以上の契約数、「Aikomi Generative AI」は累計16,000件以上の契約数を計画しています。

さらに、売上高は約21億円を計画しており、IPOを目指します。

「▶︎ボタン」をクリックすると各年度目標の詳細をご確認いただけます。

また、上記のサービス追加は、今回の資金調達に伴って行われるものではなく、今後、新たな資金調達を行うことによる追加を計画しているものです。なお、新たな資金調達の方法は現時点において未定です。

短期計画

介護施設へのサービス導入を加速し、認知症ケアの質を向上

2024年度の介護報酬改定で個別機能訓練加算の要件が厳格化されたことを機に、「Aikomi DS」の導入メリットを強調したマーケティング戦略を展開する計画です。

近年、アウトカム評価が重視される中、「Aikomi DS」の効果を示す実証データを積極的に活用し、介護施設への導入を促進します。

また、大手介護事業者とのアライアンスを強化し、複数の施設への一括導入を目指します。現在、全国で1,000施設以上を運営する大手事業者との交渉が進行中であり、これらの連携を通じて急速な市場拡大を図ります。

同時に、認知症ケア学会などの学術団体での研究発表や、介護業界の展示会への出展を通じて、「Aikomi DS」の認知度向上と信頼性の確立に努め、今期は300施設以上への「Aikomi DS」導入を目指します。

中長期計画

AI×デジタルヒューマンで個別化された認知症ケアを世界へ

中長期的には、AIとデジタルヒューマン技術を融合させた新サービス「Aikomi Generative AI」の開発を進める計画です。

「Aikomi Generative AI」は、個々の利用者の記憶や好みに合わせて、よりパーソナライズされたコンテンツを自動生成し、さらに効果的な認知症ケアの提供を目指します。

なお、AI学習の観点からも今回新株予約権者になっていただいた投資家の皆様に、ぜひ実証実験などにご協力いただきたいと考えています。

また、海外展開も視野に入れています。世界に先駆けて高齢化が進む日本の先進的な認知症ケア技術を中国や東南アジア諸国に展開することで、グローバルな認知症ケアの質の向上に貢献したいと考えています。

さらに、アジア以外にもアメリカ市場への参入を重点的に検討しており、現地の規制に適合したサービスの開発を進めています。

将来的には、介護施設向けサービスの拡大に加え、在宅介護向けの新サービスの開発を計画し、施設介護と在宅介護の両面から、より多くの認知症の方とそのご家族をサポートすることを目指します。

KPI

2030年に5,320施設への「Aikomi DS」導入を計画

下記のKPIの推移は、事業計画書(売上高等推移予想)の内容を反映しております。なお、KPIの推移は発行者の予測であり、必ずしも保証されるものではありません。事業計画書につきましては契約締結前交付書面の別紙1-1・別紙1-2をご確認ください。

実績

予測

「Aikomi DS」導入施設数※1

2024.3

2025.3

2026.3

2027.3

2028.3

2029.3

2030.3

2施設

354施設

1,011施設

1,675施設

0

750

1,500

2,250

3,000

3,750

4,500

5,250

6,000

0

1,500

3,000

4,500

6,000

施設

※1 各期末時点における「Aikomi DS」の導入施設数です。

実績

予測

「Aikomi Care」契約件数※2

2024.3

2025.3

2026.3

2027.3

2028.3

2029.3

2030.3

5件

4件

40件

76件

112件

422件

0

375

750

1,125

1,500

1,875

2,250

2,625

3,000

0

750

1,500

2,250

3,000

件

※2 各期末時点における「Aikomi Care」の契約件数です。

実績

予測

「Aikomi Generative AI」契約件数※3

2024.3

2025.3

2026.3

2027.3

2028.3

2029.3

2030.3

ー

ー

ー

267件

1,292件

0

2,250

4,500

6,750

9,000

11,250

13,500

15,750

18,000

0

4,500

9,000

13,500

18,000

件

※3 各期末時点における「Aikomi Generative AI」の契約件数です。

チーム/創業経緯/株主構成など

チーム

2005年新卒でオムロン株式会社に入社。

エンジニア10年、新規事業開発5年を経験し、2020年退職しCo-Studioの創業に参画。

大企業の新規事業創造に関する伴走支援に従事。

2023年、そのテーマのひとつとして、大きな社会課題である認知症に対するデジタルソリューションの事業開発に参画すべく、株式会社Aikomiの代表取締役に就任。

NHKでディレクターとして介護・医療・認知症を中心テーマに、Eテレ「ハートネットTV」、「クローズアップ現代」、「NHKスペシャル」等の番組を制作。

介護保険黎明期から制度を取材、国民健康保険の負担増など社会保障、認知症の治療薬開発の最前線や、認知症ケアなど、幅広い取材経験を持つ。

退職後は、デイサービスの運営にも携わるなど、介護現場の経験も豊富。

2021年より株式会社Aikomiに参画。2023年から取締役。

野村ジャフコ、リーマンブラザーズ、ドイツ証券、SBIインベストメントを経て、日本をOpen Innovationで支えるべく2014年に独立。

株式会社do.Sukasu、株式会社AikomiにてCFOを務める傍ら、Omron、リクルート、SOMPOホールディングス、住友製薬、エーザイのオープンイノベーションを支援。

ドイツ証券時代には、SoftBank社が行ったVodafone買収のLeveraged Financeと全事業証券化ファイナンスを担当し、ドイツ証券の社長賞を受賞。

コロンビア大学MBA in Finance、UC Berkeley Executive MBA Open Innovation and AI.

住友製薬株式会社(現住友ファーマ株式会社)に入社後、新薬研究に10年以上従事。

その後、経営企画等を経てデジタルヘルケア関連の新規事業企画を担当。

2024年、住友ファーマ株式会社の非医薬ヘルスケア事業を担うために設立された、100%子会社であるFrontAct株式会社のフロンティア事業本部長を務める。

株式会社JVCケンウッドの執行役員モビリティ&テレマティクスサービス分野テレマティクスサービス事業部長。

東京家庭裁判所調停委員。行政書士。

創業のきっかけ

認知症に対する非薬物療法を世界に広めたい

2018年、創設者のニック・ハードは、認知症に対する非薬物療法を世界に広めたいと思い、かねてから研究テーマである本件を武田薬品工業株式会社からスピンオフする形で創業しました。

薬物療法は、疾病に対する治療というアプローチですが、認知症においてはそれが難しいです。

そのうえ、実態として社会課題になっているのは、認知症の中核症状だけでなく、付随して発生する周辺症状(BPSD)と呼ばれる症状です。

これは当事者ではなく、周りの家族や介護スタッフへの負担が大きく、今後の介護人材不足も相まって、避けては通れない介護業界最大の課題となっています。

そこで弊社では、このような周辺症状に着目したデジタルセラピーのIT機器開発を行うアプローチを推進しています。

認知症になったとしても、その人らしく生活できる環境づくりを「パーソンセンタードケア」として尊重し、そのご家族や介護スタッフの人間関係を整流化するための研究開発を推進してきました。

メディア掲載実績・受賞歴

弊社には、以下のメディア掲載実績・受賞歴があります。

【メディア掲載実績】

- 朝日新聞デジタル

AIが分析、認知症の人に最適化 「奇跡の瞬間」めざすプログラム - 三菱電機イベントスクエアMEToA Ginza from VOICE

コミュニケーションが、介護負担を減らす鍵 - MediaSeek

DTx関連事業を推進するメディアシークが「DTx カオスマップ2024」を公開

【受賞歴】

上記掲載のURLから遷移するwebサイトは、FUNDINNOのものではありません。

新株予約権者優待について

介護×AI・DX活用における独自レポートをご提供

弊社では、新株予約権者の皆様のご支援に感謝するとともに、弊社の参入する領域や事業への理解を深めていただくための優待サービスを提供しております。

詳しくはこちらからご確認ください。

【基準日】

毎年3月末日

【対象】

新株予約権者の方全員

【優待内容】

介護・認知症業界におけるAI活用の動向に関する独自のレポートを年に1〜2度ご提供いたします。毎回、下記のような一つのテーマを掲げて日本含む世界各国の現状研究報告を行います。

テーマ例)

【お申し込み方法】

レポートの提供時期は、別途IRにてお知らせいたします。IRにてレポートのダウンロードURL及びパスワードをご案内いたします。ご希望の方は、URLからアクセスしてご利用ください。ご提供のレポートに関してご質問がございましたら、オンラインにて質問回答を受け付けております。弊社HPのお問い合わせフォームより、お問い合わせください。

【ご注意】

当優待は新株予約権者の方からのみご注文いただけます。優待内容は変更や廃止になる場合があります。予めご了承ください。なお、今後「Aikomi Care」のご提供も検討しています。

上記掲載のURLから遷移するwebサイトは、FUNDINNOのものではありません。

その他

発行者情報

-

金融商品取引契約の概要

株式投資型クラウドファンディング業務として行う非上場有価証券の募集の取扱い

※ 詳しくは契約締結前交付書面「ファンディング・プロジェクトについて」をご確認ください。

-

募集新株予約権の発行者の商号及び住所、資本金等

株式会社Aikomi

神奈川県横浜市西区みなとみらい4‐4-2横浜ブルーアベニュー12階資本金: 100,000,000円(2024年8月29日現在) 発行済株式総数: 398,332株(2024年8月29日現在) 発行可能株式総数: 1,000,000株 設立日: 2018年2月22日 決算日: 3月31日 -

本新株予約権の発行者の代表者

代表取締役 今林知柔

-

発行者における新株予約権の保有者に関する事項、および行使請求場所

株式会社Aikomiによる株主名簿及び新株予約権原簿の管理

【連絡先】

電話番号:070-4538-2855

メールアドレス:info@aikomi.co.jp

企業のリスク等

株式会社Aikomi第1回FUNDINNO型有償新株予約権に投資するにあたってのリスク・留意点等の概要

※以下は株式会社Aikomi第1回FUNDINNO型有償新株予約権に投資するにあたってのリスク・留意点等の概要です。詳細については必ず契約締結前交付書面をご確認ください。また、一般的なリスク・留意点については 「重要事項説明書」をご確認ください。

新株予約権は、権利行使期間の終了までに株式に転換するための権利行使をしないまま権利行使期間が終了すると権利が消滅し、投資金額の全額を失うことになります。

募集新株予約権及び新株予約権を行使して取得した株式は、非上場の会社が発行する有価証券であるため、取引の参考となる気配や相場は存在しません。また、換金性も著しく劣ります。

発行者の発行する新株予約権及び新株予約権を行使して取得した株式には譲渡制限が付されているため、店頭取引が行われたとしても、譲渡による取得について発行者による承認が得られず、新株予約権者及び株主としての権利移転が行われない場合があります。

募集新株予約権及び新株予約権を行使して取得した株式は、金融商品取引所に上場されておらず、その発行者は、収益基盤が確立されていないことなどにより財務体質が脆弱な状態となっている場合もあります。当該発行者等の信用状況に応じてご購入後に価格が変動すること等により、損失が生じることや、その価値が消失し、大きく価値が失われることがあります。

募集新株予約権は、社債のように償還及び利息の支払いが行われるものではなく配当は支払われません。また、新株予約権を行使して取得した株式について、配当が支払われないことがあります。

募集新株予約権について、金融商品取引法に基づく開示又は金融商品取引所の規則に基づく情報の適時開示と同等程度の情報開示は義務付けられていません。

有価証券の募集は、金融商品取引法第4条第1項第5号に規定する募集等(発行価額が1億円未満の有価証券の募集等)に該当するため、金融商品取引法第4条第1項に基づく有価証券届出書の提出を行っていません。

発行者の財務情報について、公認会計士又は監査法人による監査は行われていません。

発行者は前期決算期末(2024年3月31日)及び直近試算表(2024年7月31日)において債務超過ではありません。今後、売上高が予想通りに推移しない場合、債務超過に陥るリスクがあります。

発行者の前期決算期末(2024年3月31日)及び直近試算表(2024年7月31日)において営業損失が計上されています。今後、売上高が予想通りに推移しない場合、営業損失が継続するリスクがあります。

今後の市場動向及び市場規模など不確実性を考慮した場合、競合他社の参入等により当該会社の市場シェアの拡大が阻害され収益性が損なわれるリスクがあります。

発行者の設立日は2018年2月22日であり、税務署に提出された決算期(2024年3月31日)は第7期であり、現在は第8期となっています。 上場企業等と比較して銀行借入等による融資や各種増資について円滑に進行しない可能性があります。 発行者の資金調達計画(今回の募集新株予約権の発行による増資を含む)が想定通りに進行せず、事業拡大に必要な資金が調達できない場合、事業計画及び業績に影響を及ぼす可能性があります。発行者は当募集において目標募集額を1,008万円、上限応募額を9,999万円として調達を実行します。 但し、現時点では上記資金調達が実行される保証はありません。なお、発行者は当募集後、2025年2月に不足分の資金調達を予定(※但し、今回の資金調達により上限応募額に到達した場合は、2025年2月の不足分の調達は行わない予定です。)していますが、売上実績が想定どおりに進まない場合には予定している資金調達に悪影響を及ぼし、今後の資金繰りが悪化するリスクがあります。

発行者は創業以来、配当を実施していません。また、事業計画の期間に獲得を計画しているキャッシュ・フローは事業拡大のための再投資に割り当てる計画です。そのため、将来的に投資家還元の方法として配当を実施する可能性はありますが、事業計画の期間においては配当の実施を予定していません。

発行者の事業において販売するサービスは、販売時の景気動向、市場の需給状況により予定販売単価及び想定販売数量を大幅に下回る可能性があります。

著しい売上高の下落、予想外のコストの発生、現時点で想定していない事態の発生などの事象により、資金繰りが悪化するリスクがあります。

発行者は、事業を実施するにあたり関連する許認可が必要となる可能性があります。 発行者が既に必要な許認可を得ている場合であっても、法令に定める基準に違反した等の理由により、あるいは規制の強化や変更等がなされたことにより、 その後に係る許認可が取り消され、事業に重大な支障が生じるリスクがあります。

発行者の事業は、代表取締役の今林知柔氏(以下、同氏)の働きに依存している面があり、同氏に不測の事態が発生した場合、発行者の事業展開に支障が生じる可能性があります。

ファンディング・プロジェクトが成立しても、払込金額及び振込手数料が一部のお客様より払い込まれないことにより、発行者が当初目的としていた業務のための資金調達ができず、発行者の財務状況・経営成績に悪影響を及ぼす可能性があります。

発行者から当社に対しては、審査料10万円(税込:11万円)が支払われるほか、今回の株式投資型クラウドファンディングが成立した場合、募集取扱業務に対する手数料として、株式の発行価格の総額の20%(税込:22%)相当額(2回目以降のファンディング・プロジェクトが成立した場合、1回目の募集取扱契約書の締結日を基準として以下の区分により募集取扱業務に対する手数料を発行者から申し受けます。)が支払われます。

また、企業情報開示のためのシステム利用や当社サポート機能の提供に対するシステム及びサポート機能利用料として、毎月5万円(年間60万円)(税込:5万5千円(年間66万円)と決算期に5万円(税込:5万5千円)を発行者から当社が申し受けます。なお、当社が定める期限までに月次、四半期及び決算に関する企業情報等が開示された場合、システム及びサポート機能利用料は免除されます。1回目の募集取扱契約書の締結日 店頭有価証券の発行価格の総額に対する当社手数料の比率 2023年12月21日以前の発行者 15%(税込:16.5%) 2023年12月22日以降の発行者 18%(税込:19.8%)