〈豪華優待〉全国からオファー急増・来期売上10億円超を計画。巧みな商品開発と和菓子メーカー再建で文化を百年先の未来へ紡ぐ「インテグラル」

企業の特徴・強み

- 人気和菓子ブランドを開発。ノウハウを活かした和菓子屋の再建やOEM・ODMも通じて伝統文化を後世につなぐ

- 商業施設での催事が好評で累計来店者数230万人突破。イオンモールやJR西日本から直接契約で出店オファー急増

- 全国催事展開の加速に向け、7社の販売パートナー※と契約。育成を急ぎ、来期売上高10億円以上を計画

- 老舗和菓子メーカーへの製造委託で原価率約5%改善に成功。高まる需要に応えるため、資本業務提携を計画

- 公的機関と連携し海外ニーズ調査を開始。2026年以降、大手取引先の販路に乗り、欧米や東南アジアに展開予定

※ 催事を中心に和菓子販売を請け負う代理店等

優待情報

和菓子の詰め合わせセットをご提供(詳細)

※上記URLの遷移先はFUNDINNOのものではありません

発行者情報

- 所在地

- 愛知県春日井市味美白山町一丁目14番地11

- 企業サイト

- https://integral-inc.jp/

マーケット情報

- 和菓子領域でM&A戦略が得意な売上高約640億円※1の上場企業K社、伝統品領域で自社ノウハウを活かして職人の経営支援を手掛ける売上高約75億円※2のN社がロールモデル

※1 2024年3月期

※2 2023年2月期

オンライン事業説明会

代表によるご説明と質疑応答はこちら※上記URLの遷移先はFUNDINNOのものではありません

こんな方に

オススメ

- 全国で人気の和菓子を株主優待で楽しみたい方

- 日本の和菓子文化に関心がある方

- インバウンド消費と相性の良い事業に興味がある方

プロジェクト概要

代表について

老舗あんこの味に魅了。日本の伝統・和菓子を世界に広めたい

弊社代表の松本は2013年、あんこの加工技術が高い名古屋の老舗和菓子店に出会い、同店から和菓子を卸してもらいながら全国のイベントや催事で販売する事業を始めました。

2017年からは、その和菓子店の技術継承をするために製造段階から参画し、本格的に和菓子販売を広めるため、2020年にインテグラル株式会社を設立しました。

事業概要

インバウンドにも人気。“和菓子需要”を捉え創業3年で売上3.5億円超え

弊社は、老舗和菓子店の技術を受け継いだ「春日井よし乃」と、洋菓子の要素を取り入れたオリジナル商品を販売する「想寿楼(そうじゅろう)」の2つのブランドを展開しています。創業3年となる前期には、売上高約3.5億円まで成長しています。

最近では、「春日井よし乃」や「想寿楼」ブランドが人気化してきたこともあり、代理店的に催事を中心に和菓子販売を請け負ってくださるパートナーも増えてきました(以下、催事販売パートナー)。現在、イオンモールや大手百貨店、JR西日本や東京メトロの駅などで開催される催事販売に注力しています。

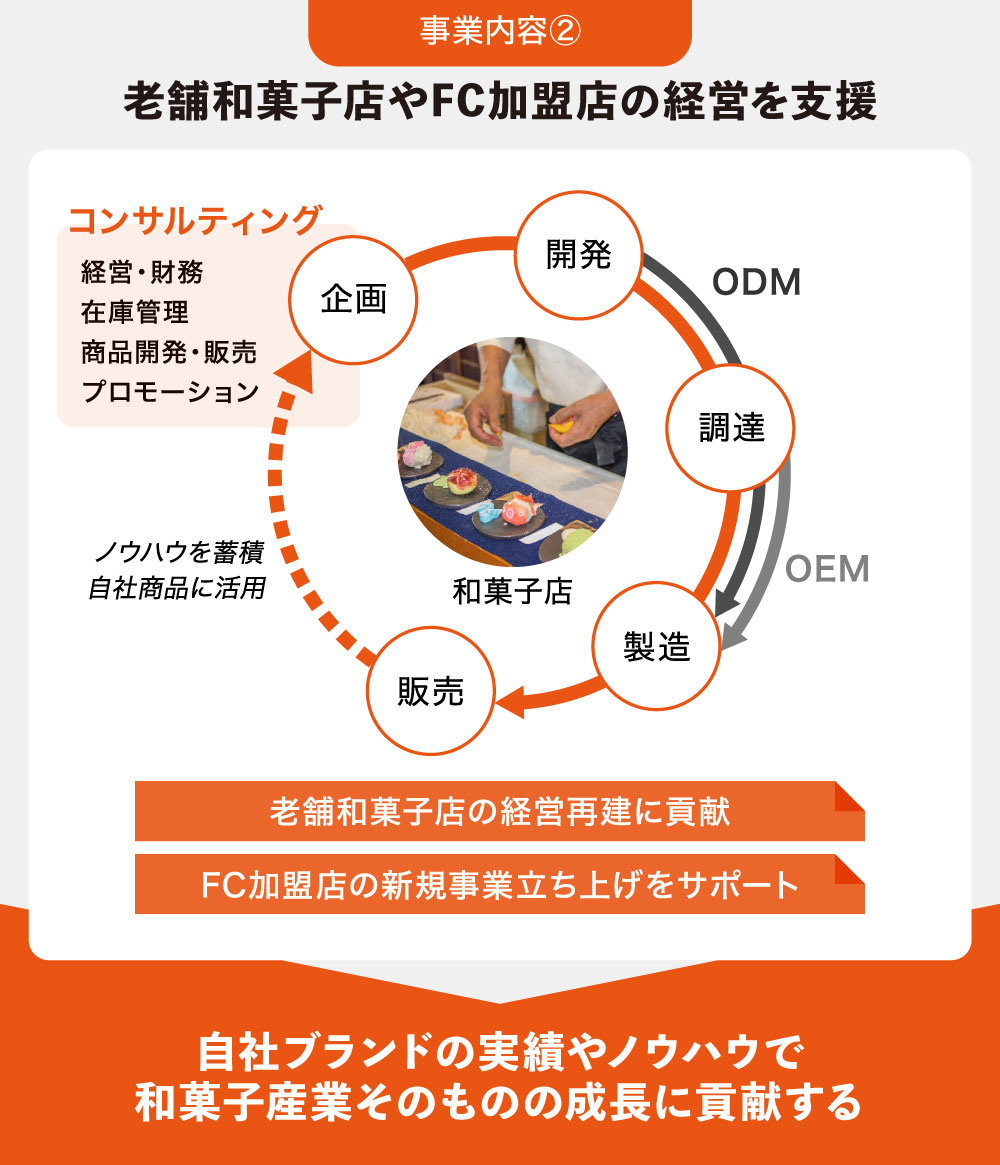

また、老舗和菓子店から継承した伝統技術と、これまでに蓄積した開発・生産・販売のノウハウを活かし、OEM・ODMによる商品開発・受託製造や、経営や在庫管理などのコンサルティングも行っています。

これまで代表は11年間にわたり、東海地方から関東地方を中心に百貨店や商業施設の催事で和菓子を販売し、信頼と実績を積み重ねてきました。今期中には、関西や九州でも催事販売パートナーの出店を開始する予定です。

弊社は今後、日本各地で失われつつある多くの和菓子の技術を再建させ、そのノウハウを活かして世界中に和菓子を届けたいと考えています。

成長のための課題と解決方法

【成長のための課題】

- 接客や販売スキルを持つ催事販売員の不足

【解決方法】

- 販売人材の採用および育成。育成のため教育フロー効率化や資格取得支援を行う

第三者の評価

株式会社A&I 代表取締役

- 経営不振の菓子会社を再建する戦略は、非常に興味深い

- 和菓子の新しいビジネスモデルとなる可能性がある

代表による投資家様への事業プレゼン動画

日本の伝統文化である“和菓子”を世界中へ

▲スピーカーボタンをクリックすると音声が流れます。

前回からの進捗

JR西日本や東京メトロなどからオファー急増。生産体制の強化も完了

前回の計画では店舗型のFC展開による事業拡大を計画しておりましたが、大手百貨店やイオンモール、JR西日本や東京メトロの駅での催事オファーが予想を上回るペースで急増しました。それにより、2023年からは催事事業に経営資源を集中させています。

弊社へのオファーが増えた背景には、これまで各企業の催事に出店されてきたお店からのリプレイスとして、長年催事を出展してきた弊社の実績とノウハウを評価していただいたものと考えています。

また、和菓子の製造面においては、宮崎県の老舗和菓子メーカーへの製造外注により、収益性の向上が進んでいます。工場をファブレス化することで、安定供給と開発スピードの向上につながっており、月間約10万個、売価約3,000万円分ほどの供給が可能になりました。さらに、約5%の原価率の改善に成功しています。

今後は、全国の需要への対応強化に向け、同社との資本業務提携を計画しています。

芸能人とのコラボなどで新たな顧客の獲得も

OEM事業でも全国の和菓子店を中心に新規受託が増えており、お笑いコンビ「次長課長」の河本準一氏が作る米を使ったお団子の製造を請け負うなど、事業の幅を広げています。

また、商品開発の支援や販売コンサルも行っており、河本氏がプロデュースするお米ブランド「準組」のライブコマースにおいて、弊社ECサイトへ誘導いただくなどシナジーのある協力関係を築いております。

国内700店舗以上へ催事出店。催事事業の拡大で強い成長曲線を描く

前期売上高は約3.5億円となり、前期比約106%で成長しております。また、催事の累計出店数は700店舗を突破しております。

一方、前回募集時の計画値からはビハインドしました。これは前述の通り、引き合いが急増している催事事業へ経営の選択と集中を行なった結果だと考えています。具体的には、店舗のFC展開をストップしたことによるFC加盟料の欠損や、催事販売パートナーの現場担当者の人材育成へ経営リソースを投下したことによるものです。

しかし、現在は人材育成も進み、催事バイヤー様からは接客及び商品ともに高い評価を得ており、順調に売上を伸ばせる体制を構築しております。

それにより、今期は売上高約4.2億円と前期を超える見込みです。また、来期は催事事業の拡大により売上高約10億円の突破を見込んでいます(前回の募集ページはこちら)。

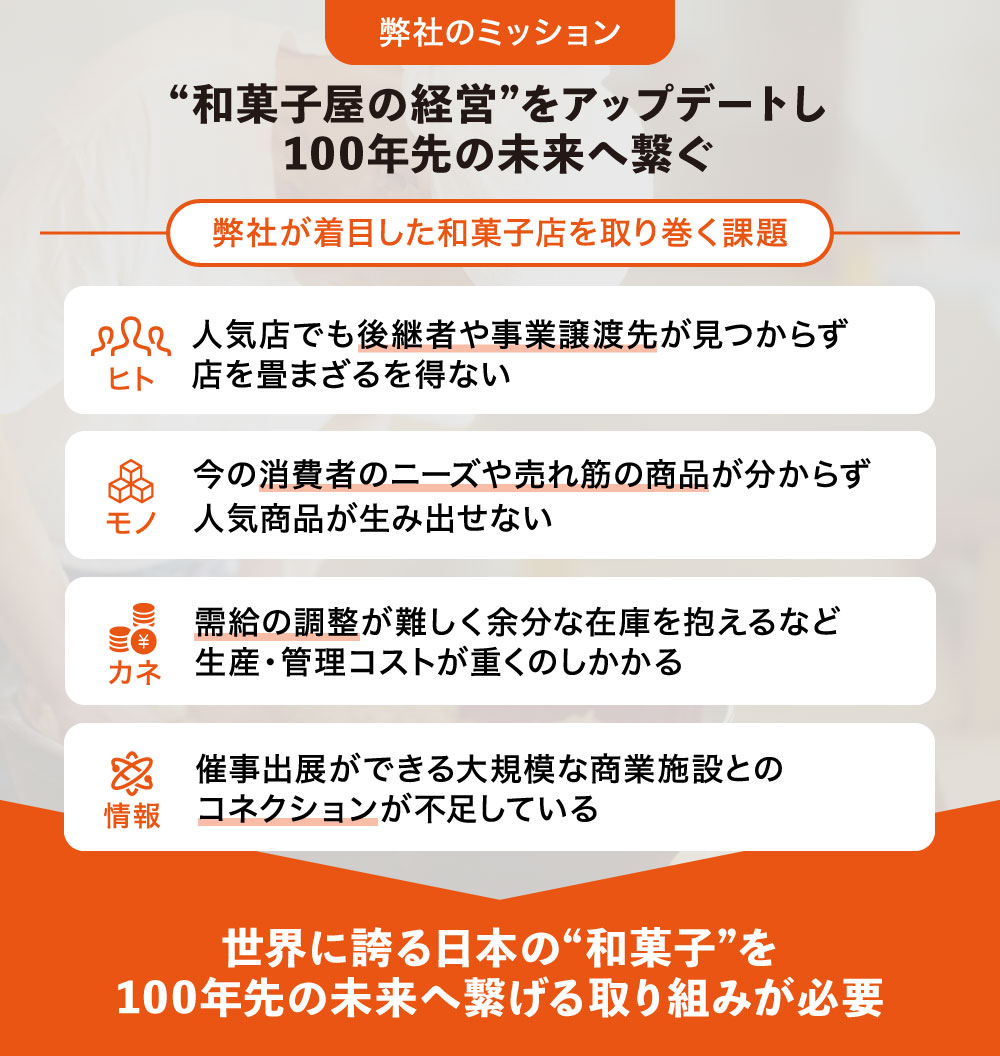

弊社のミッション

和菓子文化、衰退の危機。全方位的な支援で伝統を承継する

和菓子は、2022年に「菓銘をもつ生菓子」として登録無形文化財に認定されました。また、2013年にユネスコ無形文化遺産に認定された「和食」には、和菓子も含まれており、世界的にも人気があります。

しかし、日本の伝統文化である和菓子が失われつつあるのも事実です。

経営者年齢は高齢化に歯止めがかからず、その平均年齢は約60.5歳となっており※1、和菓子店も例外ではありません。また、後継者不足による休廃業や解散企業数も、2023年には約5.84万件と過去最多となっています※2。

また、和菓子店の経営において在庫管理ができておらず、帳簿もまともにつけていないケースは珍しくありません。和菓子職人は美味しい和菓子を作ることに関してはプロフェッショナルですが、どの商品がどれだけ売れているのか把握できていないこともあり、赤字体質になりやすいのです※3。

さらに、職人技術である和菓子づくりは、レシピやノウハウがブラックボックス化してしまう問題もあり、こうした状況が続けば日本が培ってきた伝統技術が失われ、和菓子文化の衰退に繋がってしまうと考えています。

1 出典:帝国データバンク「全国「社長年齢」分析調査(2023年)」

2 出典:東京商工リサーチ「TSRデータインサイト」

3 弊社調べ

現代に合わせた“ネオ和菓子”が消費復活の鍵に

和菓子店の廃業が相次いでいる※1一方で、和菓子自体は根強い人気を誇っています。

アンケート調査によると、「和菓子が好き」と答えた人は約8割※2と和菓子を好む消費者は多く、特に50〜60代からの人気は非常に高くなっています。また、近年ではジムで体を鍛えている人からも注目を集めており※3、幅広い年代から人気があります。

一方、別のアンケート調査では、若年層が和菓子に対して「古い」「格式高い」といったイメージを持っていることが分かっています※4。そこで最近では、そうした和菓子のイメージを現代にアップデートした“ネオ和菓子”が人気となっています。

弊社は、根強い人気を誇る伝統的な和菓子を提供するブランド「春日井よし乃」とともに、和菓子と洋菓子をかけ合わせた“ネオ和菓子”ブランド「想寿楼」を催事販売パートナーとして展開し、市場でのシェアを獲得したいと考えています。

1 出典:東京商工リサーチ「TSRデータインサイト」

2 出典:マイボイスコム株式会社「和菓子に関するアンケート調査(第5回)」

3 弊社調べ

4 出典:株式会社オールアバウト、有限会社春華堂「和菓子に関する調査」

市場の魅力と提供サービス

市場の魅力

1 出典:全日本菓子協会「菓子データ」

2 出典:観光庁「インバウンド消費動向調査」

市場規模は約5,000億円。若者やインバウンド需要も急拡大

2023年の国内の和生菓子市場は、小売金額ベースで約4,985億円となっており※1、超高齢化社会を迎える日本においては、今後も和菓子需要は伸び続けると考えています。

また、近年ではインバウンド需要が急拡大しています。10年前は訪日外国人の菓子類の土産品購入率は約62%・平均購入単価は約9,500円だったのに対し、2023年には購入率約73%・平均購入単価は約10,800円と人気が高まっております※2。

こうしたインバウンド需要は和菓子も例外ではなく、特に催事においては約1割が外国人観光客にご購入いただいています※3。

コロナ禍が落ち着き、国内外の人流が戻ったことにより、それまで苦戦していた贈答や観光土産の需要が回復したことも、和菓子市場にとっては追い風となっています。

和菓子×伝統再生のロールモデルに倣い、弊社もシェアを広げていく

弊社のロールモデルとして複数のお菓子ブランドをM&Aによって拡大している東証プライム上場のK社は、2024年3月期の売上高は過去最高となる約640億円を記録しました。

また、同じ日本の文化として近接領域と考えられる伝統工芸品分野において、未上場ながら2023年2月期に売上高約75億円を記録したN社も、弊社の類似企業とみています。同社は全国で店舗を展開する一方で、自社の開発・販売ノウハウを活かし、経営難を抱える職人に対して、ブランド設計や販売戦略などの経営支援を行っております。

弊社は、ニーズが増え続ける和菓子市場に、培ってきた経営ノウハウを掛け合わせることで、これらのロールモデル企業のように成長を図っていきたいと考えています。

1 出典:全日本菓子協会「菓子データ」

2 出典:観光庁「インバウンド消費動向調査」

3 弊社調べ

事業内容

伝統×革新。コンセプトの異なる2つのブランドを展開

弊社は、老舗和菓子店の伝統技術を継承し、2つの自社ブランド「春日井よし乃」と「想寿楼」を展開しています。

この2つのブランドを軸に、現在は大手百貨店やイオンモール、JR東日本や東京メトロの各駅など、大型施設での催事販売や、自社ECサイトを通じて全国に販売しています。

「春日井よし乃」は、大福をメインにお餅や団子、羊羹などの昔ながらの伝統的な和菓子を展開しています。一方、「想寿楼」は和菓子に洋菓子の要素を取り入れた“ネオ和菓子”のオリジナル商品を展開しています。

宮崎県の製造工場への外注により増産体制が整ったことと、純和菓子の需要の高まりから、現在は「春日井よし乃」の販売をメインに注力しています。

なお、「想寿楼」の商品開発も並行して進めており、現在は大手食品会社と協業して新たなラインナップを考案中です。

販売から商品開発、受託製造まで、全国の和菓子店を支援

自社ブランドでの販売とともに、OEM・ODMによる日本全国の和菓子店から受託製造も請け負っています。出張催事販売で日本全国を回った経験から、製造だけでなくご当地ごとに適した商品開発や販売の支援まで一貫して対応するケースもあります。

代表的な例として、お笑いコンビ「次長課長」の河本準一氏がプロデュースするお米ブランド「準組」を使った和菓子の商品開発や販売コンサルも行っており、一方的な価値提供ではなく双方の認知度を上げるWin-Winな関係を築くことができています。

このように、全国の企業と提携して商品を受託製造することで、弊社の中にその技術やノウハウが蓄積されていきます。伝統的な技術を弊社に集約して新たな和菓子作りに活かすことで、伝統文化の喪失を防ぎ、100年先の未来に繋げていきたいと考えています。

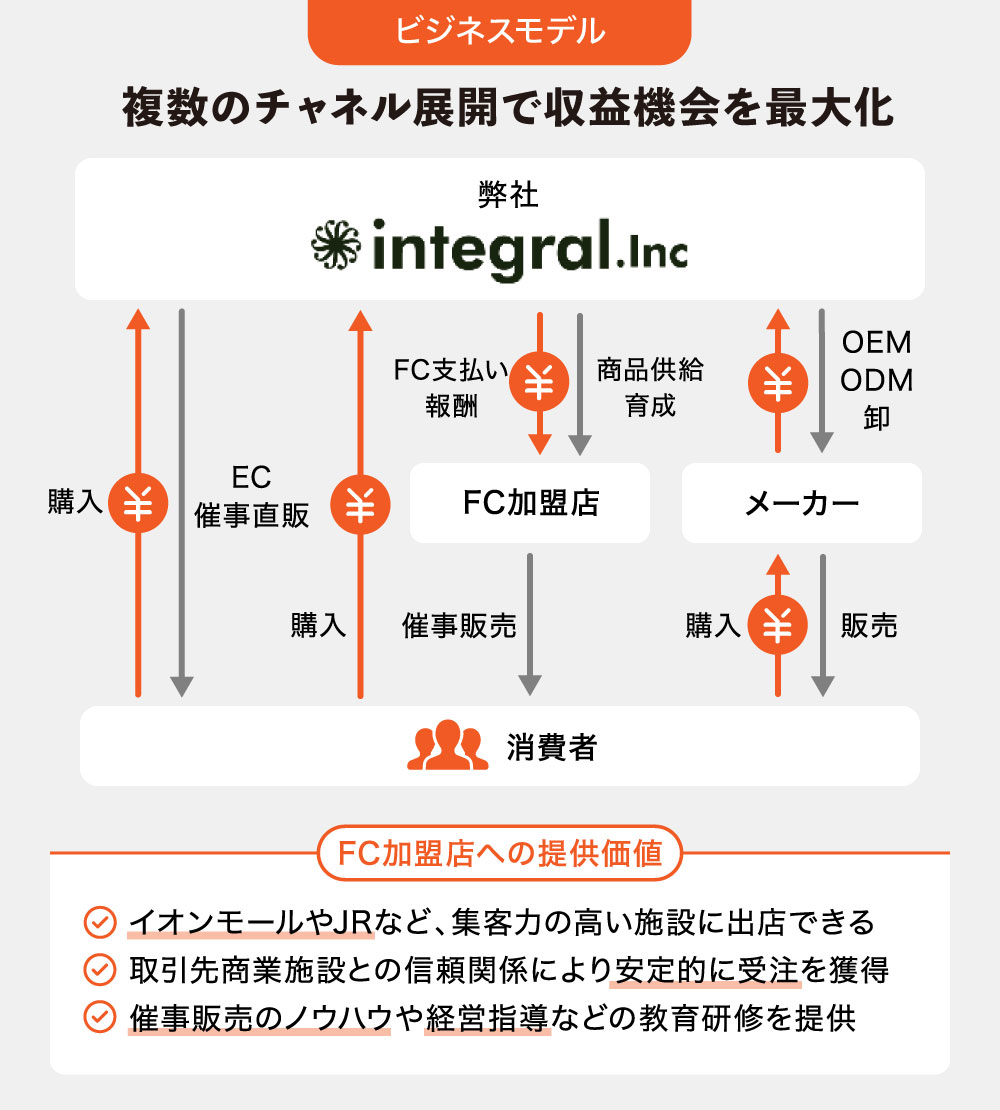

ビジネスモデル

催事による出展販売と受託製造で収益化

自社ブランド商品は、催事と自社ECサイトで販売しています。また、商品開発や販売コンサルを含めた受託開発でも収益化しており、2023年10月期の売上高は約3.5億円となっています。また、今期は約4.2億円、来期は好調な催事事業を背景に約10.2億円まで成長できると見込んでいます。

催事出展するFCに対しては、ノウハウ研修による人材育成や販売コンサルを行い、ブランドイメージを損なうことなく丁寧な販売により、お客様と催事担当者の信頼を獲得できていると自負しています。

催事販売パートナーの売上は一度弊社に集め、出店料と仕入れ代金を差し引いてFC企業に支払う形をとっています。

特徴

弊社調べ

催事会期中のリピートが続出、やはり和菓子は味が命

弊社の強みは、老舗和菓子店から継承した商品開発・技術力と、日本全国での出張販売によって蓄積された製造・販売ノウハウだと考えています。

インバウンド需要やコロナ禍が明けたことによる贈答・土産需要も増えており、以前よりも催事での販売数自体が増えています。

また、弊社の催事出展の特徴として、リピート客が多いことも特徴です。催事は一般的に初日の売上が一番多いと言われていますが、弊社では会期中に約3人に1人がリピート客として再度来店いただいており、最終日へ向かって右肩上がりに売上が上がっていきます。

リピートいただけている要因は、丁寧な接客やディスプレイの工夫など様々な要素があると考えていますが、最も多くいただいている声は、やはり老舗から継承した伝統技術による「和菓子そのものの美味しさ」です。これは、他社には簡単に模倣できない強みであると考えています。

今後の成長ストーリー

マイルストーン

2027年よりIPO準備開始、ExitはIPOを計画

下の表は現時点において今後の経営が事業計画通りに進展した場合のスケジュールです。そのため、今回の資金調達の成否、調達金額によって、スケジュールは変更となる場合がございますので、予めご了承ください。また、売上高は事業計画を前提としており、発行者の予想であるため、将来の株価及びIPO等を保証するものではありません。

実績

予測

売上計画

2023.10

2024.10

2025.10

2026.10

2027.10

2028.10

2029.10

2030.10

約3.51億円

約4.28億円

約10.21億円

約15.19億円

約20.63億円

0

4.5

9

13.5

18

22.5

27

31.5

36

0

9

18

27

36

億円

現在、宮崎県の老舗和菓子メーカーへの製造外注により、収益性の向上が進んでいます。今後さらなる全国の需要への対応強化に向け、今期中に同社との資本業務提携を計画しています。

また、2025年までに催事販売拠点を北海道・関西・九州など全国12拠点への拡大を目指しています。すでに7社と販売パートナー契約を締結済みですので、すぐにでもFC出店できる体制を整えております。

一方、海外向けには、和菓子のサブスクサービス「Sakuraco(桜子)」との連携へ向けた商品開発も継続しており、約150の国や地域へ安全に和菓子を届けられるよう、引き続き賞味期限の長い商品の開発も行う計画です。

2026年からは、本格的な海外進出を計画しており、まずは和菓子人気の高いフランスへの進出を図ります。

海外展開においては、取引先企業の海外販路をベースに拡大していく計画で、ヨーロッパでのFC展開を行い、基盤が整った暁には、東南アジアや米国への進出も視野に入れています。

国内外に販売パートナーや製造拠点を設け、国内・海外ともにFC展開によって事業を拡大していく計画です。

すでに公的機関との連携した海外ニーズ調査を開始しており、世界中に日本の伝統文化"和菓子"を届ける体制を構築したいと考えています。

2030年には30億円以上の売上高を達成し、IPOを目指しています。

「▶︎ボタン」をクリックすると各年度目標の詳細をご確認いただけます。

また、上記のサービス追加は、今回の資金調達に伴って行われるものではなく、今後、新たな資金調達を行うことによる追加を計画しているものです。なお、新たな資金調達の方法は現時点において未定です。

短期計画

代理店や販売パートナー獲得に注力。加盟拠点と出展現場を両軸で開拓

現在、東海地方と関東地方の2拠点をベースに催事事業を展開していますが、2025年までに北海道・関西・九州など全国12拠点を目指しています。

出展場所に関しては、催事の実績が増えるに伴って弊社の認知度が上がり、出展許可が下りやすくなっていると感じています。今後も大型ショッピングモールに対してローリング営業をかけるなど、積極的な出展先獲得を行う計画です。

さらに、前回に引き続き海外向けサブスクリプションサービス「Sakuraco(桜子)」との連携へ向けた商品開発も継続しており、約150の国や地域へ安全に和菓子を届けられるよう、引き続き賞味期限の長い商品の開発も行う計画です。

中長期計画

海外進出の準備も進行中、製造拠点も国内4カ所に拡大予定

出展先拡大に伴い、製造拠点も増やす必要があります。拠点は弊社の所在地である名古屋をはじめ、関東、北海道、宮崎県の4拠点に拡大する予定です。

各工場からの直接配送スキームを確立し、全国に美味しくて新鮮な和菓子を届けられる体制構築を目指します。

また、将来的には海外展開も視野に入れており、公的機関との連携で海外ニーズ調査を開始しています。国内の基盤構築が完了次第、東南アジアでの拠点づくりから開始し、将来的にはアメリカ全土に進出する計画です。

KPI

2030年に60万人以上の直収催事購入顧客数を計画

下記KPIの推移は、事業計画書(売上高等推移予想)の内容を反映しております。なお、KPIの推移については、発行者の予測であり、必ずしも保証されるものではありません。事業計画書につきましては契約締結前交付書面の別紙1-1・別紙1-2をご確認ください。

実績

予測

直収催事商品購入顧客数(※1)

2023.10

2024.10

2025.10

2026.10

2027.10

2028.10

2029.10

2030.10

45,047人

27,480人

119,200人

202,200人

326,400人

448,800人

0

9

18

27

36

45

54

63

72

0

18

36

54

72

万人

※1 各期における直収催事の商品購入顧客の延べ人数です。なお、今までの実績を基に顧客1人あたり平均単価1千円を想定しています。

実績

予測

FC催事商品購入顧客数(※2)

2023.10

2024.10

2025.10

2026.10

2027.10

2028.10

2029.10

2030.10

232,299人

352,831人

861,800人

1,249,600人

1,622,200人

0

3.5

7

10.5

14

17.5

21

24.5

28

0

7

14

21

28

十万人

※2 各期におけるFC催事の商品購入顧客の延べ人数です。なお、今までの実績を基に顧客1人あたり平均単価1千円を想定しています。

チーム/創業経緯/株主構成など

チーム

19歳から経営に携わり、営業職、運送の個人事業主、飲食店店長を経て和菓子販売の事業を始める。

店舗販売や全国での催事などで、すでに約3億円の売上高を達成している。

2020年にインテグラル株式会社を創業。和菓子を世界へ広めることを使命としている。

学生時代に個人事業だった頃の「春日井よし乃」と出会い、業務委託として事業の発展に携わる。

業務委託として会社を設立して役員を務め、2021年からは本部であるインテグラル株式会社に合流。

簿記やオフィスなどバックオフィスに必須のスキルを多数所持している。

全国百貨店と取引のある菓子製造工場にて、製造責任者を務めた実績有り。

在庫管理から工程の組立てまで製造に関わる全ての業務に精通し、製造に使用する機械に対してもメーカー同等の知識を持つ。

飲食店の店長を経て、代表松本とともに和菓子事業を興した創業メンバー。

製造から販売まで全ての業務に知見を持ち、会社のスケールに貢献。

創業のきっかけ

日本の“和菓子文化”を100年先の未来まで残したい

2013年に名古屋の老舗和菓子屋に出会い、この味を未来にまで残したいと思ったのが創業のきっかけです。

それまであんこが苦手だったにも関わらず、虜になったその和菓子。その味を多くの人に食べていただきたく、全国のイベントや催事で販売するところからスタートしました。

和菓子は日本の伝統文化の一つですが、後継者不足によって廃業を余儀なくされる和菓子屋が相次いでいます。そうした文化を絶やさず100年先の未来に残すために、2020年にインテグラル株式会社を創業しました。

私たちは、和菓子の持つ文化や技術を継承し、「大切な誰かと食べるひとときの幸せ」を提供し続けたいと考えています。

発行者への応援コメント

春日井よし乃さんのピーナッツ餅の、絶妙な味のバランスに出会ったときの驚きは今も忘れません!同社の商品は、リピート商品の絶対条件である3大要素を持っています。

① 丁寧な物作りからくる品の良さ

② 毎日食べても良いと思わせる、絶妙な控えめな甘さ加減

③ 顧客を飽きさせない商品特性

必ず和菓子業界に旋風を引き起こすこと、間違いないと確信しております!

和菓子の新しいビジネスモデルの可能性。本事業においては個人事業主から始まり、現在の規模へ一人で作り上げた松本さん。

和菓子ビジネスと一緒に働いてくれる仲間への情熱は人一倍です。

弊社の投資家さんからの支援が入ったことで一気に様々な展開がみえ、まずは目先の売上10億円を達成するため事業を拡大中です。

私が面白いと感じているのは、経営不振の菓子会社を再建する戦略です。和菓子はニーズはあるのに提供できないという事業承継問題。これまで、中小零細企業でそれぞれのブランドで競いあい、自社のみで継承されてきた和菓子づくりのノウハウやデータをインテグラル株式会社が集約してもつことで、和菓子業界に新しいビジネスモデルが実装されることを期待しています。

インテグラル株式会社松本社長には、日頃から本当にお世話になっております。

松本社長との出会いで地域の和菓子屋さんとの繋がりが持つことができたり、私どもの販路拡大に向けてパートナーとしてのお取り組みが進んでいます。

今までは、商品を仕入れて、売る取引がほとんどでしたが、人と人、企業対企業のお取り組みをさせていただき感謝しております。

とあるイベントで代表の松本さんとはご縁をいただき、インテグラル株式会社の未来への展望や可能性にはお話をさせて頂くたびに驚かされています!

商品力が圧倒的に高い、美味い、安い(良心的)、安全。ここに徹底的にこだわって商品を作られていることは、一口春日井よし乃の和菓子を食べたら誰もが分かると思います。

もちろん、企業として商品がいいことは当然の事だと思いますが、僕が一番この会社を応援したい理由は、インテグラル株式会社に関わる人が素晴らしいと言うこと。

代表の松本さんの『社員の幸せの追求』『誰1人溢れさせない』という強い意志の上に成り立ったスタッフの方々の人間性にも僕はファンになりました!

人間がいい。だからこそ、生み出される商品やサービスがいい。

当たり前のことを当たり前に積み上げて来た会社だからこそ、これからの全国展開や世界進出も必ず成功させると僕は信じています!

株主構成

弊社は、エンジェル投資家およびFUNDINNO投資家より出資をいただいています。

メディア掲載実績

弊社には、以下のメディア掲載実績や受賞歴があります。

- 読売テレビ「浜ちゃんが!」(2022年8月24日放送)

浜ちゃんが! 芸能人・お取り寄せグルメ 食べるの大好き若手対決編 - KADOKAWA 雑誌「Tokai Walker(東海ウォーカー)」2021年3月号 (2021年02月20日発売)

- 文藝春秋 雑誌「CREA」2021年1月号(2020年12月7日発売)

- ハースト婦人画報 雑誌「婦人画報」2020年12月号(2020年10月30日発売)

- iimono47

よしもと47シュフラン金賞受賞「ピーナツ餅」 - ナゴレコ

星が丘|すべてのスイーツが“和風”になる!?和洋折衷ユニークな商品が並ぶ注目の菓子店 - NAGOYA.(ナゴヤドット)

【春日井】移動販売でもおなじみの和菓子『春日井よし乃』が待望の実店舗オープン!

※上記掲載のURLから遷移するWEBサイトは、FUNDINNOのものではありません

株主優待について

弊社商品の和菓子詰め合わせを定期便でご提供

弊社では、株主の皆様のご支援に感謝するとともに、弊社サービスへの理解を深めていただき、より多くの方に弊社商品をご利用いただくための優待サービスを提供しております。詳しくはこちらからご確認ください。

※上記掲載のURLから遷移するWebサイトは、FUNDINNOのものではありません

【優待の基準日】

毎年10月末日

【優待内容】

- 1〜16株:和菓子の定期便(年1回)

- 17〜32株:和菓子の定期便(年2回)

- 33株以上:和菓子の定期便(年4回)

【お申し込み方法】

- 基準日経過後、ご予約、ご注文可能のご案内をさせていただきます。その際に弊社お問い合わせアドレスまで「株主優待を利用する」とお知らせ下さい。

- お申し込み時のお名前・ご住所と株主名簿のお名前・ご住所を照合してご利用の確認を行います。株主名簿のお名前やご住所に変更がある場合はお手続きをいただいてからお申し込み下さい。

【ご注意】

- お一人様1年に1回限りの優待になります。

- 当優待内容は今期(2024年10月期)の内容になります。

- 優待内容は変更や廃止になる場合もあります。予めご了承ください。

その他

発行者情報

-

金融商品取引契約の概要

株式投資型クラウドファンディング業務として行う非上場有価証券の募集の取扱い

※ 詳しくは契約締結前交付書面「ファンディング・プロジェクトについて」をご確認ください。

-

募集株式の発行者の商号及び住所、資本金等

インテグラル株式会社

愛知県春日井市味美白山町一丁目14番地11資本金: 24,050,000円(2024年6月20日現在) 発行済株式総数: 42,810株(2024年6月20日現在) 発行可能株式総数: 1,000,000株 設立日: 2020年4月7日 決算日: 10月31日 -

募集株式の発行者の代表者

代表取締役 松本裕明

-

発行者における株主管理に関する事項

インテグラル株式会社による株主名簿及び新株予約権原簿の管理

【連絡先】

電話番号:0568-70-3745

メールアドレス:info@kasugai-yoshino.com

企業のリスク等

インテグラル株式会社株式に投資するにあたってのリスク・留意点等の概要

※以下はインテグラル株式会社株式に投資するにあたってのリスク・留意点等の概要です。詳細については必ず契約締結前交付書面をご確認ください。また、一般的なリスク・留意点については 「重要事項説明書」をご確認ください。

発行者は前期決算期末(2023年10月31日)及び直近試算表(2024年4月30日)において債務超過となっています。今後、売上高が予想通りに推移しない場合、債務超過が継続するリスク及び有利子負債の返済スケジュールに支障をきたすリスクがあります。

発行する株式は譲渡制限が付されており、当該株式を譲渡する際は発行者の承認を受ける必要があるため、当該株式の売買を行っても権利の移転が発行者によって認められない場合があります。また、換金性が乏しく、売りたいときに売れない可能性があります。

募集株式は非上場の会社が発行する株式であるため、取引の参考となる気配及び相場が存在いたしません。また、換金性も著しく劣ります。

募集株式の発行者の業務や財産の状況に変化が生じた場合、発行後の募集株式の価格が変動することによって、価値が消失する等、その価値が大きく失われるおそれがあります。

募集株式は、社債券のように償還及び利息の支払いが行われるものではなく、また、株式ではありますが配当が支払われないことがあります。

募集株式について、金融商品取引法に基づく開示又は金融商品取引所の規則に基づく情報の適時開示と同程度の開示は義務付けられていません。

有価証券の募集は、金融商品取引法第4条第1項第5号に規定する募集等(発行価額が1億円未満の有価証券の募集等)に該当するため、金融商品取引法第4条第1項に基づく有価証券届出書の提出を行っていません。

発行者の財務情報について、公認会計士又は監査法人による監査は行われていません。

発行者の前期決算期末(2023年10月31日)において営業利益が計上されていますが、直近試算表(2024年4月30日)において営業損失が計上されています。今後、売上高が予想通りに推移しない場合、営業損失が継続するリスクがあります。

今後の市場動向及び市場規模など不確実性を考慮した場合、競合他社の参入等により当該会社の市場シェアの拡大が阻害され収益性が損なわれるリスクがあります。

発行者の設立日は2020年4月7日であり、税務署に提出された決算期(2023年10月31日)は第4期であり、現在は第5期となっています。 上場企業等と比較して銀行借入等による融資や各種増資について円滑に進行しない可能性があります。 発行者の資金調達計画(今回の募集株式の発行による増資を含む)が想定通りに進行せず、事業拡大に必要な資金が調達できない場合、事業計画及び業績に影響を及ぼす可能性があります。発行者は当募集において目標募集額を13,056,000円、上限応募額を40,032,000円として調達を実行します。 但し、現時点では上記資金調達が実行される保証はありません。なお、発行者は当募集後、2024年12月に不足分の資金調達を予定(※但し、今回の資金調達により上限応募額に到達した場合は、2024年12月の不足分の調達は行わない予定です。)していますが、売上実績が想定どおりに進まない場合には予定している資金調達に悪影響を及ぼし、今後の資金繰りが悪化するリスクがあります。

発行者は創業以来、配当を実施していません。また、事業計画の期間に獲得を計画しているキャッシュ・フローは事業拡大のための再投資に割り当てる計画です。そのため、将来的に投資家還元の方法として配当を実施する可能性はありますが、事業計画の期間においては配当の実施を予定していません。

発行者の事業において販売するサービスは、販売時の景気動向、市場の需給状況により予定販売単価及び想定販売数量を大幅に下回る可能性があります。

著しい売上高の下落、予想外のコストの発生、現時点で想定していない事態の発生などの事象により、資金繰りが悪化するリスクがあります。

発行者は、事業を実施するにあたり関連する許認可が必要となる可能性があります。 発行者が既に必要な許認可を得ている場合であっても、法令に定める基準に違反した等の理由により、あるいは規制の強化や変更等がなされたことにより、 その後に係る許認可が取り消され、事業に重大な支障が生じるリスクがあります。

発行者の事業は、代表取締役である松本裕明氏(以下、同氏)の働きに依存している面があり、同氏に不測の事態が発生した場合、発行者の事業展開に支障が生じる可能性があります。

ファンディング・プロジェクトが成立しても、払込金額及び振込手数料が一部のお客様より払い込まれないことにより、発行者が当初目的としていた業務のための資金調達ができず、発行者の財務状況・経営成績に悪影響を及ぼす可能性があります。

発行者から当社に対しては、審査料10万円(税込:11万円)が支払われるほか、今回の株式投資型クラウドファンディングが成立した場合、募集取扱業務に対する手数料として、株式の発行価格の総額の20%(税込:22%)相当額(2回目以降のファンディング・プロジェクトが成立した場合、1回目の募集取扱契約書の締結日を基準として以下の区分により募集取扱業務に対する手数料を発行者から申し受けます。)が支払われます。

また、企業情報開示のためのシステム利用や当社サポート機能の提供に対するシステム及びサポート機能利用料として、毎月5万円(年間60万円)(税込:5万5千円(年間66万円)と決算期に5万円(税込:5万5千円)を発行者から当社が申し受けます。なお、当社が定める期限までに月次、四半期及び決算に関する企業情報等が開示された場合、システム及びサポート機能利用料は免除されます。1回目の募集取扱契約書の締結日 店頭有価証券の発行価格の総額に対する当社手数料の比率 2023年12月21日以前の発行者 15%(税込:16.5%) 2023年12月22日以降の発行者 18%(税込:19.8%)

株式会社ツバサ 代表取締役 (前株式会社BAKE副社長)