優遇措置B(エンジェル税制タイプB)について

エンジェル税制を活用し、税制上の優遇措置を受けることにより節税ができます。

優遇措置Bは「上場株や投資信託の売買益にかかる所得税」を軽減することができます。

本ページでは「投資した際に受けられる優遇措置B」について解説します。

簡単に概要を理解されたい方は、ぜひ動画をご覧ください。

投資した際に受けられる優遇措置

優遇措置Bは、投資先が設立10年未満のベンチャー企業へ投資した場合に対象となり、対象のベンチャー企業への投資額全額を株式等の譲渡益から控除することができます。

| 優遇措置 | 投資額全額をその年(※1)の株式等の譲渡益から控除 |

|---|---|

| 対象となる企業 | 設立10年未満のベンチャー企業 |

| 控除上限 | なし ※投資額の全額が控除可能 |

※1 繰戻し還付制度の適用を受ける場合は、この限りではありません

つまり、他の投資で利益が出ている場合、対象となるベンチャー企業に投資した金額を相殺できるというものです。

言い換えると、「株式等の譲渡益」がない場合は優遇措置Bを使用することができないのでご注意ください。

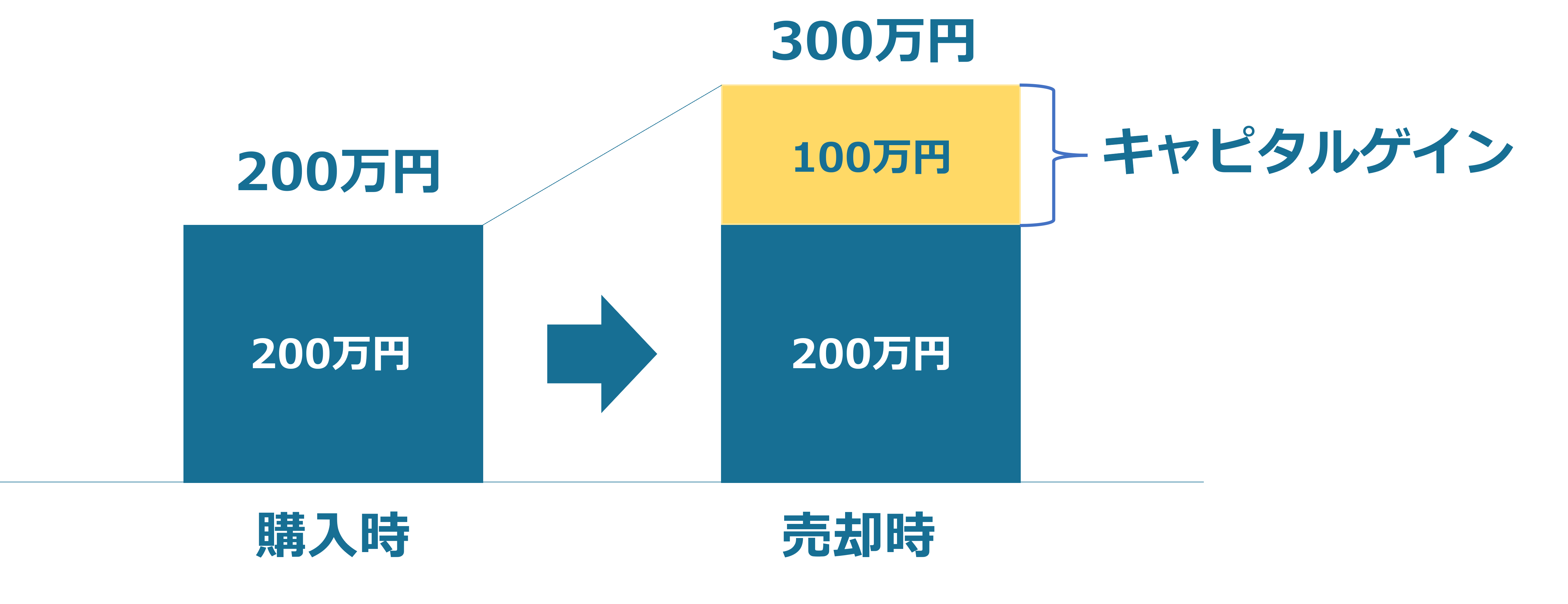

「株式等の譲渡益とは何か?」と疑問に思われる方もいらっしゃるとおもいますので説明します。

株式等の譲渡益

キャピタルゲイン、「値上がり益」のことを指します。

購入時に200万円だったものが、300万円に値上がりした場合、100万円がキャピタルゲインに該当します。

株式等の譲渡益と言っていますが、あくまでキャピタルゲイン、値上がり益のことなのでもちろん株式のみではありません。ただし株式の配当金や投資信託の分配金は対象外なのでご注意ください。

【対象】

- 上場株式

- 未上場株式(FUNDINNO MARKETで売却益が出た場合も含む)

- 投資信託(分配金除く)

- ETF

【対象外】

- 株式の配当金

- 投資信託の分配金

なお、株式等の譲渡益に係る税金の中で、所得税+復興特別所得税額=15.315%が優遇措置の対象となります。住民税の5%は対象外ですのでご注意ください。

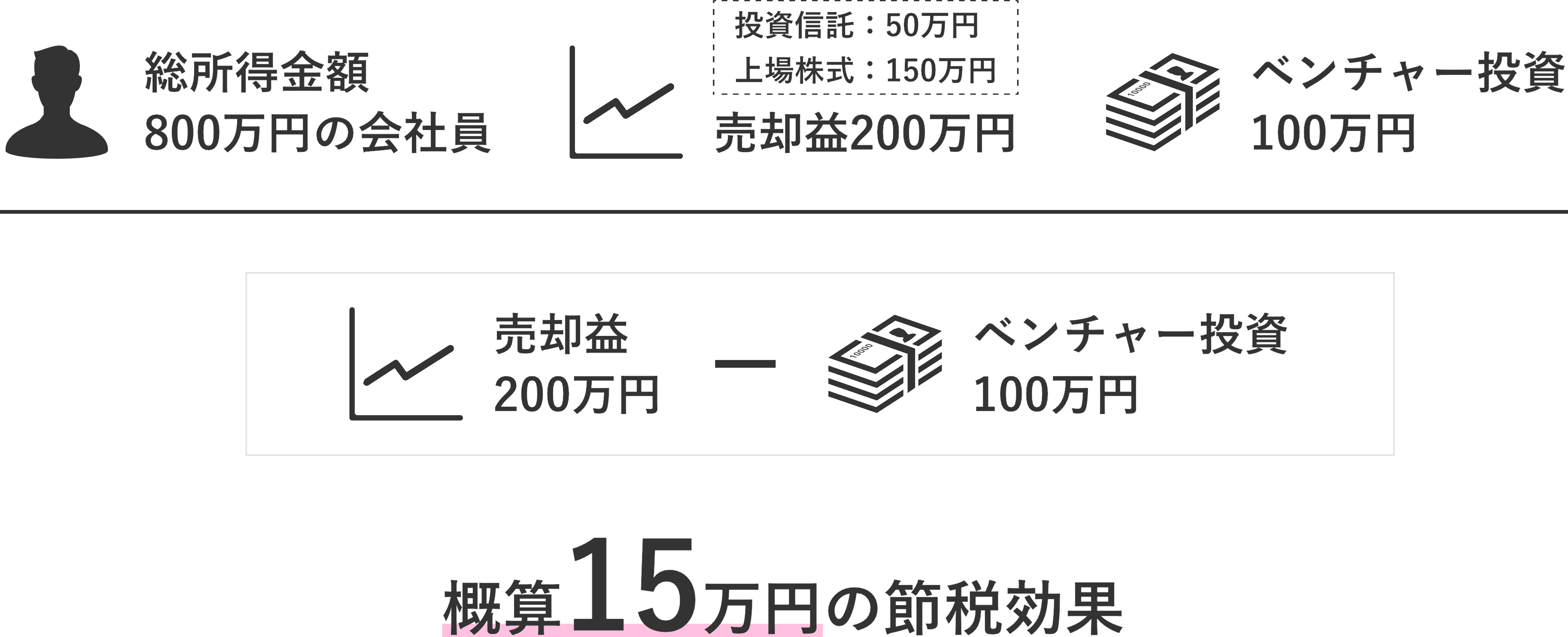

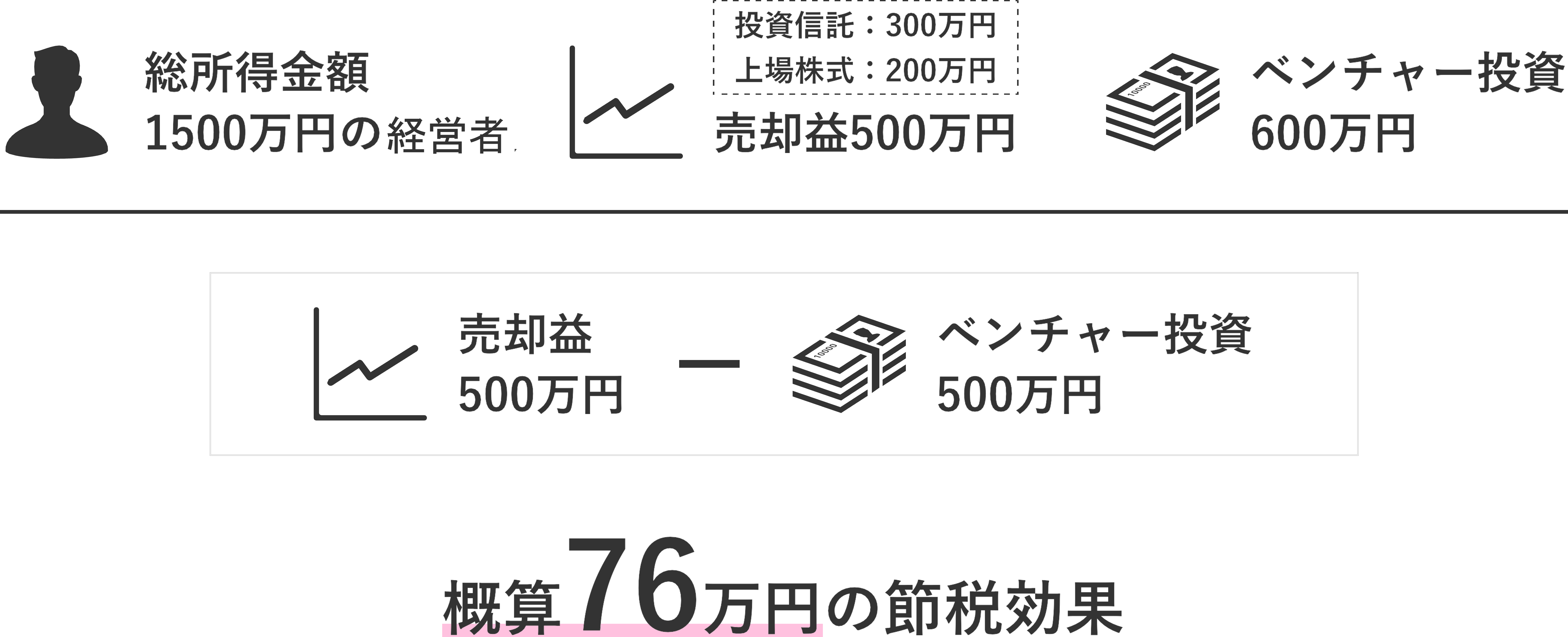

次は、総所得金額別でエンジェル税制優遇措置Bが使用できるベンチャー企業に投資した場合、どのぐらい節税できるのか具体例を確認しましょう。

具体例

具体例①:総所得金額800万円の会社員の方がキャピタルゲインで200万円を得ている場合

具体例②:総所得金額1,500万円の経営者の方が500万円の利益が出ている場合

いろいろと解説をしましたが、実際に自身の状況に当てはめて計算するのは大変ですよね。

そんな時は、エンジェル税制税負担軽減シミュレーターを活用ください!

いくら節税できるかを知る

2025年度(2025年4月1日)税制改正による変更点

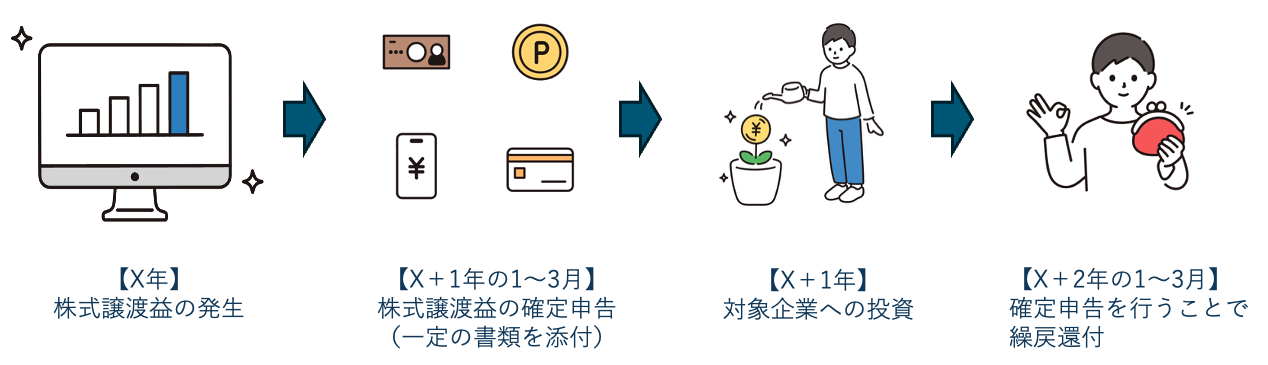

2025年度の税制改正により、繰戻し還付制度が創設されました。

これにより、優遇措置Bおよびプレシード・シード特例について、株式譲渡益が発生した翌年末まで(最大2年間)に投資を行った場合でも、優遇措置の適用を受けることが出来るようになりました。

ただし、還付を受けるためには、譲渡益が発生した翌年(=優遇措置対象株式に投資をする年)の1月~3月の確定申告時に、一定の書類(「特定株式等を払込みにより取得する見込みである旨」等を記載した書類)を添付して提出する必要がありますので、ご注意ください。

※本制度の対象となるのは、払込期日が2026年1月1日以降の投資からです。

2025年以前の投資については、前年の株式譲渡益に対する還付を受けることはできませんのでご注意ください。

投資した際に受けられる優遇措置Bに関する解説は以上になります。

優遇措置Bについて解説している動画もございますのでご覧ください。

-

FUNDINNOで優遇措置Bが適用されるプロジェクトを探すには?